Pentru a aplica tratamentul corespunzator din punct de vedere al TVA, este bine sa cunoasteti o serie de definitii.

Astfel, constructia reprezinta orice structura fixata in sau pe pamant.

O constructie noua cuprinde si orice constructie transformata sau parte transformata a unei constructii, in situatia in care costul transformarii se ridica la minimum 50% din valoarea de piata a constructiei sau a partii din constructie, asa cum reiese dintr-un raport de expertiza, exclusiv valoarea terenului, ulterior transformarii. Livrarea unei constructii noi sau a unei parti din aceasta este acea livrare efectuata cel tarziu pana la data de 31 decembrie a anului urmator anului primei ocupari ori utilizari a constructiei sau a unei parti a acesteia, dupa caz, in urma transformarii. Astfel, daca ati definitivat lucrarile si ati receptionat o constructie in cursul anului 2012, livrarile efectuate in anii 2012 si 2013 intra in sfera de impozitare a TVA deoarece constructia este considerata noua, iar pentru livrarile efectuate incepand cu anul 2014 se poate aplica scutirea de TVA.

Data primei ocupari este data semnarii de catre beneficiar a procesului-verbal de receptie definitiva a constructiei sau a unei parti din constructie. In cazul unei constructii realizate in regie proprie, data primei ocupari este data documentului pe baza caruia constructia sau partea din constructie este inregistrata in evidentele contabile drept imobilizare corporala. Daca vindeti o constructie inainte de data primei ocupari, se considera ca ati livrat o constructie noua si trebuie sa colectati TVA.

Data primei utilizari este folosita in cazul constructiilor care au suferit transformari de natura celor prezentat mai sus. Prin data primei utilizari se intelege data semnarii de catre beneficiar a procesului-verbal de receptie definitiva a lucrarilor de transformare a constructiei in cauza sau a unei parti a constructiei. In cazul lucrarilor de transformare in regie proprie a unei constructii sau a unei parti din constructie, data primei utilizari a bunului dupa transformare este data documentului pe baza caruia este majorata valoarea constructiei sau a unei parti din constructie cu valoarea transformarii respective.

Atentie! Daca la vanzarea unei constructii ati optat pentru scutirea de TVA si ati avut dreptul la deducerea integrala sau partiala a TVA aferente achizitiei sau constructiei bunului respectiv, veti ajusta TVA dedusa, daca bunul se mai afla in cadrul perioadei de ajustare. Nu este corect ca pe toata perioada in care ati executat lucrari de constructii sa va deduceti TVA la materiale sau la diverse servicii primite de la terti in legatura cu imobilul, iar la cedarea acestuia sa nu colectati TVA.

.jpg)

Nu sunteti obligati ca la livrarea unui bun imobil sau a unei parti a acestuia sa aplicati scutirea de TVA. Aceasta este o facilitate de care puteti dispune. Orice persoana impozabila poate opta pentru taxarea acestor operatiuni pe baza unei notificari depuse la organele fiscale competente in care trebuie sa precizati bunurile imobile pentru care doriti sa aplicati TVA. Apoi, pentru ca beneficiarul (cumparatorul) sa isi poata deduce TVA, trebuie sa ii transmiteti si acestuia o copie dupa notificarea depusa.

Aceasta optiune de taxare o puteti exercita si numai pentru o parte a bunurilor respective, caz in care trebuie sa identificati cu exactitate aceasta parte care va fi vanduta in regim de taxare si sa o inscrieti in notificarea depusa la organele fiscale. Daca ulterior depunerii notificarii, doriti sa renuntati la optiunea de taxare, in cazul in care livrarea bunului nu a avut loc, veti transmite o instiintare scrisa in acest sens organelor fiscale competente.

Chiar daca depuneti notificarea cu intarziere, aveti dreptul sa vindeti constructia sau terenul cu TVA, iar cumparatorul are dreptul sa isi deduca TVA aferenta. Dreptul de deducere la beneficiar poate fi exercitat la data la care intervine exigibilitatea TVA si nu la data primirii copiei de pe notificare. Trebuie sa stiti ca organele de inspectie fiscala va permit, in timpul desfasurarii unui control, depunerea de notificari pentru taxarea acestor operatiuni, daca ati aplicat regimul de taxare, dar nu ati depus notificare, indiferent daca inspectia fiscala are loc la persoana impozabila care a realizat aceste operatiuni sau la beneficiarul operatiunilor.

Iata in continuare un model de notificare, daca doriti sa aplicati regimul de taxare cu TVA in cazul terenurilor neconstruibile si a constructiilor care nu sunt incadrate in categoria celor noi.

.jpg)

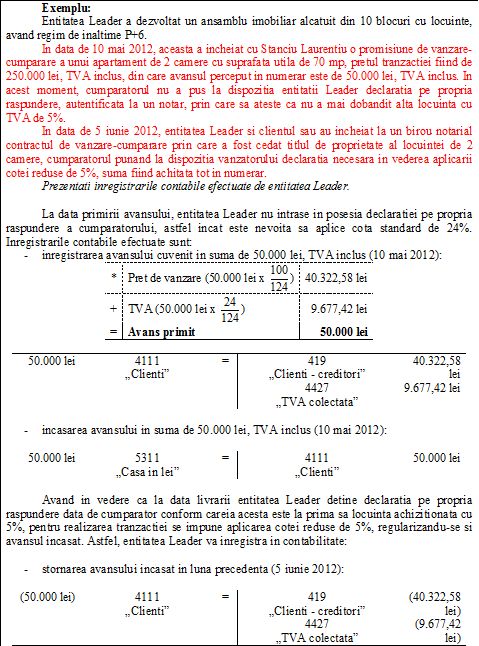

In ceea ce priveste cota de TVA pe care ar trebui sa o utilizati, este de urmarit daca aplicati cota standard de 24% asupra bazei de impozitare sau cota redusa de 5%, care poate fi folosita doar pentru anumite categorii de locuinte si cu respectarea unor conditii stricte. Regimul mentionat este valabil si in cazul terenului pe care locuintele sunt construite, acesta incluzand si amprenta la sol a locuintelor.

Astfel, cota redusa de 5% o puteti aplica in cazul livrarii de:

- cladiri, inclusiv a terenului pe care sunt construite, destinate a fi utilizate drept camine de batrani si de pensionari;

- cladiri, inclusiv a terenului pe care sunt construite, destinate a fi utilizate drept case de copii si centre de recuperare si reabilitare pentru minori cu handicap;

- cladiri, inclusiv a terenului pe care sunt construite, catre primarii in vederea atribuirii de catre acestea cu chirie subventionata unor persoane sau familii a caror situatie economica nu le permite accesul la o locuinta in proprietate sau inchirierea unei locuinte in conditiile pietei;

- locuinte care au o suprafata utila de maximum 120 mp, exclusiv anexele gospodaresti si o valoare, inclusiv a terenului pe care sunt construite, care nu depaseste suma de 380.000 lei, exclusiv TVA, achizitionate de orice persoana necasatorita sau familie. Suprafata terenului pe care este construita locuinta, precum si suprafata utila a locuintei, trebuie sa fie inscrise in documentatia cadastrala anexata la actul de vanzare-cumparare incheiat intre parti.

Prin locuinta se intelege constructia alcatuita din una sau mai multe camere de locuit, cu dependintele, dotarile si utilitatile necesare, care, la data livrarii, satisface cerintele de locuit ale unei persoane sau familii.

Suprafata utila a locuintei este suma tuturor suprafetelor utile ale incaperilor. Ea cuprinde: camera de zi, dormitoare, bai, WC, dus, bucatarie, spatii de depozitare precum si spatiile de circulatie din interiorul locuintei. Suprafata utila nu include: suprafata logiilor si a balcoanelor, pragurile golurilor de usi, ale trecerilor cu deschideri pana la 1 metru, nisele de radiatoare, suprafatele ocupate de sobe si cazane de baie, in cazul in care incalzirea se face cu sobe, precum si rampa, mai putin palierele, in cazul locuintelor duplex.

Anexele gospodaresti reprezinta constructiile cu caracter definitiv sau provizoriu, al caror scop este sa adaposteasca activitati specifice, complementare functiunii de locuire, care, prin amplasarea in vecinatatea locuintei, alcatuiesc impreuna cu aceasta o unitate functionala distincta. In categoria anexelor gospodaresti, de regula in mediul rural, sunt cuprinse: bucatarii de vara, grajduri pentru animale mari, patule, magazii, depozite si altele asemenea. Sunt asimilabile notiunii de anexe gospodaresti si garajele, serele, piscinele si altele asemenea.

Puteti aplica aceasta cota redusa de 5% numai in cazul locuintelor care in momentul vanzarii pot fi locuite ca atare si daca terenul pe care este construita locuinta nu depaseste suprafata de 250 mp, inclusiv amprenta la sol a locuintei, in cazul caselor de locuit individuale. In cazul imobilelor care au mai mult de doua locuinte, cota indiviza a terenului aferent fiecarei locuinte nu poate depasi suprafata de 250 mp, inclusiv amprenta la sol aferenta fiecarei locuinte. In calculul suprafetei maxime de 250 mp, veti cuprinde si suprafetele anexelor gospodaresti, precum si cotele indivize din orice alte suprafete dobandite impreuna cu locuinta, chiar daca acestea se afla la numere cadastrale diferite.

Orice persoana necasatorita sau familie poate achizitiona o singura locuinta cu cota redusa de 5%. Acest fapt inseamna ca puteti livra o locuinta cu TVA de 5% unei persoane necasatorite daca aceasta nu a mai detinut sau nu detine nicio locuinta in proprietate pe care sa o fi achizitionat cu cota de 5%. De asemenea, in cazul familiilor, sotul sau sotia trebuie sa nu fi detinut si sa nu detina, fiecare sau impreuna, nicio locuinta in proprietate pe care a/au achizitionat-o cu cota de 5%.

In vederea taxarii cu 5% a livrarii locuintelor, nu uitati sa solicitati cumparatorului, inainte sau in momentul livrarii bunului imobil, o declaratie pe propria raspundere, autentificata de un notar, din care sa rezulte ca beneficiarul este la prima lui locuinta achizitionata cu cota de 5%. Asadar, atentie. Nu este vorba de prima sa locuinta. Cumparatorul mai poate detine si alte locuinte, atat timp cat le-a achizitionat cu cota standard de 19% sau 24%, in functie de data achizitiei. Trebuie sa pastrati aceasta declaratie pentru justificarea aplicarii cotei reduse de TVA de 5%, in cazul unei inspectii fiscale.

Puteti utiliza cota redusa de 5% inclusiv pentru avansurile primite aferente livrarilor de locuinte descrise anterior, daca din contractele incheiate rezulta ca la momentul livrarii vor fi indeplinite toate conditiile impuse de Codul fiscal si sunteti in posesia declaratiei pe propria raspundere a cumparatorului.

Daca in momentul facturarii unui avans ati utilizat cota standard de 24%, deoarece nu ati primit de la cumparator declaratia pe propria raspundere sau din alte motive obiective, la livrarea bunului imobil puteti efectua regularizarile necesare in vederea aplicarii cotei reduse de 5%, daca toate conditiile impuse de legislatia fiscala sunt indeplinite la data livrarii.

Atentie! Daca livrati o locuinta unei persoane juridice, chiar daca indepliniti conditiile referitoare la suprafata si la valoare, trebuie sa aplicati cota standard de 24%. Facilitatea privind cota redusa de TVA de 5% este aplicabila doar in situatia in care cumparatorul este reprezentat de o persoana necasatorita sau de o familie care indeplineste(sc) conditiile impuse de Codul fiscal, pe care le-am prezentate anterior.

Taxa pe valoarea adaugata se determina prin aplicarea cotei standard de 24% sau a cotei reduse de 5% asupra bazei de impozitare. Baza de impozitare a TVA este constituita din contrapartida obtinuta sau care urmeaza a fi obtinuta de furnizor ori prestator din partea cumparatorului.

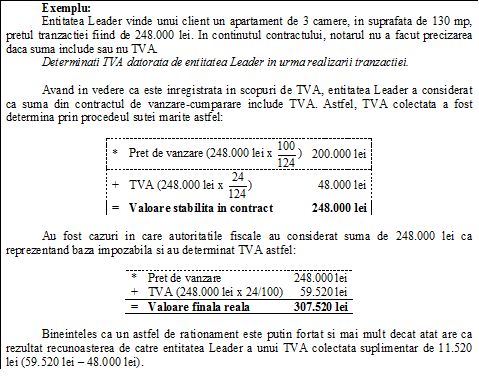

De multe ori insa, in cazul livrarilor de bunuri si/sau prestarilor de servicii direct catre populatie, pentru care nu este necesara emiterea unei facturi, pretul negociat include si TVA. La fel se procedeaza si in situatiile in care, prin natura operatiunii sau conform prevederilor contractuale, pretul include si TVA. In aceste cazuri, pentru a determina suma aferenta TVA, se aplica procedeul sutei marite, respectiv 24 x 100/124, in cazul cotei standard si 5 x 100/105, in cazul cotei reduse.

Au existat o serie de cazuri in practica in care dezvoltatorii imobiliari au incheiat cu clientii lor contracte de vanzare-cumparare pentru un anumit pret, fara ca notarul sa precizeze daca acea suma include sau nu TVA. In urma verificarilor efectuate de organele fiscale, de multe ori s-a mers pe ideea ca suma din contract reprezinta baza de impozitare si la ea ar trebui sa se aplice TVA, in timp ce dezvoltatorii imobiliari su considerat ca pretul din contract include si TVA si au aplicat procedeul sutei marite. La un volum de tranzactii semnificative, pot aparea diferente destul de mari.

Pentru inlaturarea oricarui dubiu si pentru interpretarea si aplicarea unitara a prevederilor legislatiei fiscale in toate cazurile similare, Comisia fiscala centrala a emis, in anul 2011, Decizia nr 2 care a fost publicata in Monitorul Oficial nr 278 din 20 aprilie 2011, prin care s-au adus o serie de precizari. Astfel, pentru livrarile taxabile de constructii si de terenuri, TVA colectata aferenta se determina in functie de vointa partilor rezultata din contracte sau alte mijloace de proba, dupa cum urmeaza:

- prin aplicarea procedeului sutei marite, in cazul in care rezulta ca partile au convenit ca TVA este inclusa in contravaloarea livrarii;

- prin aplicarea cotei de TVA la contravaloarea livrarii, in cazul in care rezulta ca:

- partile au convenit ca TVA nu este inclusa in contravaloarea livrarii; sau

- partile nu au convenit nimic cu privire la TVA.

avocatnet.ro

avocatnet.ro

Comentarii articol (30)