Din discutiile purtate cu o serie de reprezentanti din Ministerul de Finante, Noul Cod fiscal, aprobat de catre Parlament in luna iunie 2015, nu va fi modificat, singurul aspect de revazut fiind oportunitatea reducerii TVA de la 24% la 19%.

Acest lucru inseamna ca celelalte prevederi cuprinse in noul Cod fiscal ar urma sa se pastreze in forma adoptata prima oara de Parlament si sa intre in vigoare din 2016, asa cum era stabilit.

In continuare, va prezentam cateva aspecte privind regimul microintreprinderilor, inainte si dupa 1 ianuarie 2016.

1. Depasirea plafonului de 65.000 euro sau a ponderii de 20% venituri

In prezent

Conform legislatiei actuale, daca in cursul unui an fiscal o microintreprindere realizeaza venituri mai mari de 65.000 euro sau ponderea veniturilor realizate din consultanta și management in veniturile totale este de peste 20% inclusiv, aceasta va plati impozit pe profit incepand cu trimestrul in care s-a depașit oricare dintre limitele de mai sus, luand insain considerare veniturile obtinute și cheltuielile suportate de la inceputul anului fiscal.

Impozitul pe profit datorat reprezinta diferenta dintre impozitul pe profit calculat de la inceputul anului fiscal pana la sfarșitul perioadei de raportare și impozitul pe veniturile microintreprinderilor datorat in cursul anului respectiv.

Aceste entitati depun Declaratia 010 de modificare a vectorului fiscal in termen de 30 de zile de la momentul in care una din cele 2 limite este depasita. Verificarea depasirii plafonului se realizeaza la sfarsitul fiecarui trimestru.

Noul Cod fiscal 2016

Conform noului Cod fiscal, cel care ar urma sa se aplice din 2016, daca in cursul unui an fiscal se depaseste una din cele 2 limite de mai sus, se datoreaza impozit pe profit incepand cu trimestrul respectiv. Astfel, calculul si plata impozitului se va efectua luand in considerare veniturile si cheltuielile realizate incepand cu acel trimestru.

Exemplu:

In primul trimestru al anului, entitatea Leader (microintreprindere) inregistreaza urmatoarele venituri si cheltuieli:

- venituri din servicii mentenanta – 50.000 lei;

- venituri din servicii de consultanta – 5.000 lei;

- cheltuieli deductibile – 30.000 lei.

In al doilea trimestru, societatea se axeaza in special pe consultanta, prin cooptarea unor clienti noi pe acest domeniu, astfel ca se cunosc urmatoarele venituri si cheltuieli:

- venituri din servicii mentenanta – 50.000 lei;

- venituri din servicii de consultanta – 100.000 lei;

- cheltuieli deductibile aferente trimestrului II – 80.000 lei.

Care este regimul de impozitare in cazul entitatii Leader?

LEGISLATIA ACTUALA (pana la 31 decembrie 2015):

In primul trimestru, societatea obtine venituri din consultanta sub plafonul de 20% din total venituri, prin urmare va inregistra impozit pe venitul microintreprinderilor.

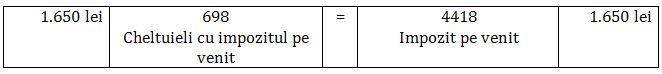

Impozit pe venit = 3% x (50.000 lei + 5.000 lei) = 1.650 lei

Inregistrarea contabila este:

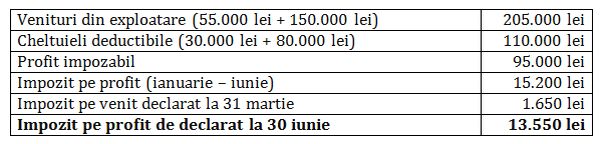

Incepand cu al doilea trimestru, deoarece ponderea veniturilor din consultanta in totalul veniturilor este de 51% ((5.000 lei + 100.000 lei)/205.000 lei), societatea va aplica impozit pe profit, luand in calcul veniturile si cheltuielile inregistrate de la inceputul anului fiscal.

Societatea are obligatia ca pana la 31 iulie sa depuna Declaratia 010 de modificare a vectorului fiscal, trecerea de la impozit pe venit la impozit pe profit facandu-se cu 1 aprilie.

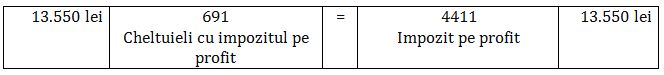

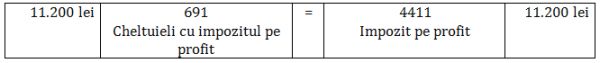

Inregistrarea contabila este:

NOUL COD FISCAL (dupa 1 ianuarie 2016):

In primul trimestru, societatea va proceda in acelasi mod, declarand impozit pe venit de 1.650 lei (3% x (50.000 lei + 5.000 lei)).

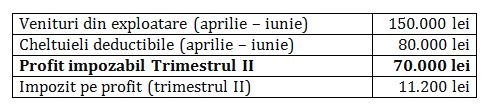

La sfarsitul celui de-al doilea trimestru, avand in vedere ca ponderea veniturilor din consultanta in totalul veniturilor este de 51% ((5.000 lei + 100.000 lei)/205.000 lei), societatea va aplica impozit pe profit,insa va tine cont doar de veniturile si cheltuielile inregistrate de la incepand cu acel trimestru.

Societatea are obligatia ca pana la 31 iulie sa depuna Declaratia 010 de modificare a vectorului fiscal, trecerea de la impozit pe venit la impozit pe profit facandu-se cu 1 aprilie.

I

Inregistrarea contabila la 30 iunie:

2. Cota de impozitare

In prezent

Cota de impozitare pe veniturile microintreprinderilor este de 3%, fara alte conditii sau criterii de indeplinit.

Noul Cod fiscal 2016

Cota de impozitare standard va fi tot de 3%.

Insa, cota de impozitare va fi de 1% pentru primele 24 de luni de la data infiintarii pentru persoanele juridice romane nou-infiintate, care:

- au cel putin un salariat (angajarea trebuie efectuata in termen de 60 de zile inclusiv de la data infiintarii);

- sunt constituite, pe o durata mai mare de 48 de luni; si

- actionarii/asociatii lor nu au detinut titluri de participare la alte persoane juridice.

Cota de impozitare se va aplica pana la sfarsitul trimestrului in care se incheie perioada de 24 de luni.

In cazul in care persoana juridica romana nou-infiintata nu mai are niciun salariat in primele 24 de luni, aceasta aplica cota de impozitare de 3% incepand cu trimestrul in care s-a efectuat modificarea.

Daca exista un singur salariat, iar raportul de munca inceteaza, entitatea va putea aplica aceasta cota redusa de impozitare de 1% daca in acelasi trimestru este angajat un nou salariat.

Salariatul este acea persoana angajata cu contract individual de munca cu norma intreaga. Se accepta si situatiile in care microintreprinderile:

- au persoane angajate cu contract individual de munca cu timp partial daca fractiunile de norma, insumate, reprezinta echivalentul unei norme intregi;

- au incheiate contracte de administrare sau mandat, in cazul in care remuneratia acestora este cel putin la nivelul salariului de baza minim brut pe tara garantat in plata.

3. Baza de impozitare

Noul Cod fiscal 2016

La baza impozabila se adauga si rezervele (cu exceptia celor reprezentand facilitati fiscale),reduse sau anulate, reprezentand rezerva legala, rezerve din reevaluarea mijloacelor fixe care au fost deduse la calculul profitului impozabil si nu au fost impozitate in perioada in care microintreprinderile au fost si platitoare de impozit pe profit, indiferent daca reducerea sau anularea este datorata modificarii destinatiei rezervei, distribuirii acesteia catre participanti sub orice forma, lichidarii, divizarii, fuziunii contribuabilului sau oricarui alt motiv.

Pentru o intelegere cat mai buna a urmatorului exemplu, facem urmatoarele precizari. Incepand cu 1 ianuarie 2007, definitia valorii fiscale a mijloacelor fixe a fost modificata. Astfel, intre 01 ianuarie 2007 – 30 aprilie 2009, cheltuielile cu amortizarea aferenta rezervelor din reevaluare au fost considerate deductibile.Cu alte cuvinte, daca in urma unei reevaluari ar fi crescut valoarea activului, atunci ar fi crescut si amortizarea acestuia, iar Codul fiscal a considerat intreaga cheltuiala cu amortizarea ca fiind deductibila.

De-abia incepand cu 1 mai 2009, odata cu adoptarea OUG 34/2009, in Codul fiscal a fost introdus un nou alineat (art.22, alin (51)) care oarecum a limitat recunoasterea fiscala a cheltuielilor cu amortizarea aferente rezervelor din reevaluare. Cu alte cuvinte, in cazul unui plus de valoare inregistrat, cheltuiala cu amortizarea este considerata integral deductibila, insa diferenta dintre amortizarea calculata avand la baza valoarea justa si amortizarea aferenta activului inainte de reevaluare reprezinta element similar veniturilor si se impoziteaza pe masura amortizarii, nu doar la schimbarea destinatiei rezervei cum era pana in acel moment.

Exemplu:

In data de 15 decembrie 2005, entitatea Leader a achizitionat o cladire la costul de 240.000 lei, durata normala de utilizare fiind de 50 de ani. Metoda de amortizare adoptata de entitate este cea liniara.

La data de 31.12.2007, entitatea a reevaluat activul, valoarea justa fiind de 288.000 lei. Entitatea a optat pentru transferul rezervei din reevaluare la rezerve (rezultat reportat, incepand cu 1 ianuarie 2015) la derecunoasterea activului si nu pe masura amortizarii.

Incepand cu 1 februarie 2013, avand in vedere indeplinirea criteriilor, entitatea a trecut de la impozit la profit la impozit pe venit.

In ianuarie 2016, entitatea vinde cladirea la pretul de vanzare de 250.000 lei, TVA 24%.

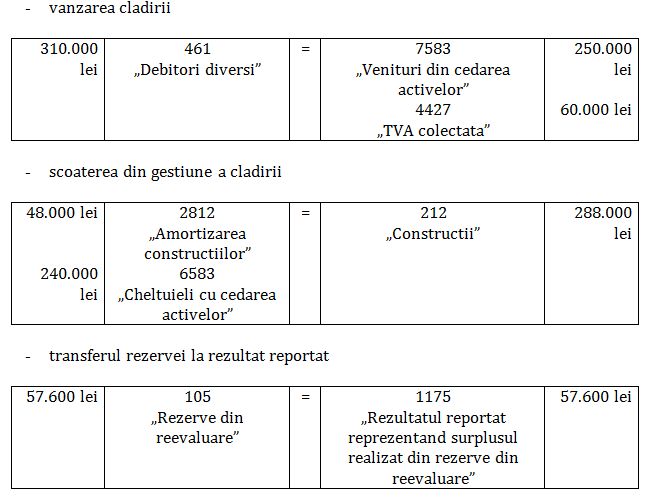

Inregistrarile contabile efectuate sunt:

Inregistrarea amortizarii aferente anilor 2006 si 2007:

.jpg)

In perioada 1 ianuarie 2008 – 30 aprilie 2009, entitatea si-a dedus o amortizare lunara de 500 lei, fata de 400 lei cat era inainte de reevaluare. Astfel, in acest interval de timp, si-a dedus „in plus” o suma de 1.600 lei (16 luni x 100 lei).

Incepand cu 1 mai 2009, regimul este urmatorul:

- entitatea isi deduce o amortizare lunara de 500 lei;

- diferenta de 100 de lei intre amortizarea curenta si cea calculata in functie de costul initial este considerata element similar veniturilor si impozitata ca atare.

Incepand cu 1 februarie 2013, entitatea trece la regimul microintreprinderilor, calculand impozit pe venit utilizand cota de 3%. Astfel, nu se mai pune problema deducerii amortizarii de 500 lei/luna si nici a impozitarii diferentei de 100 lei/luna.

ANUL 2016:

Amortizare cumulata inainte de vanzare (1 ianuarie 2008 – 31 decembrie 2015) = 500 lei x 96 luni = 48.000 lei

Valoare ramasa neamortizata = 288.000 lei – 48.000 lei = 240.000 lei

Inregistrarile contabile sunt:

Tratament fiscal actual (daca vanzarea ar fi avut loc in anul 2015)

In baza de impozitare a microintreprinderilor, intra si veniturile din vanzarea activelor imobilizate. Astfel, presupunand ca nu depaseste plafonul de 65.000 euro cumulat cu alte venituri obtinute in acest an, entitatea ar fi datorat un impozit calculat astfel:

Impozit pe venit = 250.000 lei x 3% = 7.500 lei

Noul Cod fiscal (dupa 1 ianuarie 2016)

In perioada 1 ianuarie 2008 – 30 aprilie 2009, entitatea a dedus o amortizare lunara de 500 lei, fata de 400 lei cat era inainte de reevaluare, deoarece in valoarea fiscala a mijloacelor fixe intra plusurile de valoare constatate cu ocazia reevaluarilor.

Astfel, in acest interval de 16 luni, entitatea Leader a dedus „in plus” o suma de 1.600 lei (16 luni x 100 lei), fara ca aceasta sa fie impozitata.

Daca entitatea ar fi fost platitoare de impozit pe profit, rezerva din reevaluare care nu a fost impozitata incepand cu 1 mai 2009 ar fi fost supusa la momentul vanzarii impozitului pe profit de 16%.

Avand in vedere vanzarea cladirii in anul 2016 si a faptului ca entitatea este microintreprindere, NU se va impozita toata rezerva din reevaluare ci doar partea din rezerva care a fost dedusa la calculul profitului impozabil si nu a fost impozitata in perioada ianuarie 2008 – aprilie 2009, respectiv suma de 1.600 lei.

Impozit pe venit = (250.000 lei + 1.600 lei) x 3% = 7.548 lei

4. Declararea mentiunilor

Noul Cod fiscal 2016

Daca la sfarsitul unui an, o entitate platitoare de impozit pe profit indeplineste criteriile din definitia microintreprinderii, atunci aceasta va trece la regimul microintreprinderilor incepand cu anul urmator. In acest sens, va comunica organului fiscal competentmodificarea regimului (de la impozit profit – la impozit pe venit) pana la 31 martie inclusiv a anului urmator.

Daca in cursul anului fiscal, in structura capitalului social al unei microintreprinderi intervine statul sau vreo unitate administrativ-teritoriala sau daca aceasta se afla in dizolvare, urmata de lichidare, inregistrata in registrul comertului sau la instantele judecatoresti, microintreprinderea comunica organului fiscal competent iesirea din sistemul de impunere pe veniturile microintreprinderilor, pana la 31 martie inclusiv a anului fiscal urmator.

---

Pentru exemple si spete explicate in detaliu, va invitam la seminariile noastre. Detalii mai jos.

S&R Accounting Leader si Noutatifiscale.ro organizeaza SEMINARUL cu tema „NOUL COD FISCAL 2016. De la A la Z”

Ca urmare a rescrierii Codului fiscal si a Codului de procedura fiscala, sistemul fiscal din Romania se va modifica semnificativ incepand cu 1 ianuarie 2016. Dorim sa va ajutam sa fiti la curent din timp cu noile prevederi.

Codul de procedura fiscala a fost publicat in MOf (Legea 207/2015). Desi Codul fiscal nu a fost inca promulgat, se asteapta ca Parlamentul sa il adopte in aceeasi forma intr-o sesiune extraordinara in luna august, singurul aspect de revazut fiind oportunitatea reducerii TVA de la 24% la 19%.

Vom prezenta:

• explicatii ale prevederilor Noilor Coduri;

• diferentele fata de legislatia aplicata in prezent;

• exemple practice aplicabile pe NOUL COD FISCAL.

Tematica seminarului este urmatoarea:

A. CODUL FISCAL 2016

1. Tratamentul fiscal privind impozitul pe profit:

• tratamentul cheltuielilor de protocol;

• tratamentul cheltuielilor cu sponsorizarea;

• impozitul pe dividende: cota de impozitare si alte aspecte;

• tratamentul fiscal aferent pierderilor din creante;

• regimul fiscal aferent cheltuielilor cu dobanda si diferentelor de curs;

• regimul cheltuielilor efectuate cu schemele de pensii facultative si cu primele de asigurare voluntara de sanatate;

• limitarea la deducere a cheltuielilor cu autoturismele;

• alte aspecte si modificari de interes major.

2. Regimul microintreprinderilor:

• plafonul si cota de impozitare utilizata;

• aspecte privind numarul salariatilor si modificarea numarului angajatilor in cursul anului;

• modificari la baza de impozitare a microintreprinderilor;

• trecerea de la impozit pe profit la impozit pe venit si invers;

• alte aspecte si modificari de interes major.

3. Impozit pe venit si contributii sociale – noi reguli

• posibilitatea acordarii diurnei si administratorilor – conditii;

• modificari privind stabilirea avantajelor in natura;

• regimul cadourilor si a tichetelor cadou acordate salariatilor;

• noi reguli privind determinarea deducerii personale lunare;

• extinderea bazei impozabile in cazul CAS și CASS pentru toate persoanele fizice care realizeaza venituri (PFA, drepturi de autor etc);

• optiunea de a suporta CAS angajator de 15,3% si influenta asupra stagiului de cotizare;

• plafonarea bazei impozabile in cazul CAS și CASS la 5 caștiguri salariale medii brute pe tara;

• majorarea cotei de cheltuieli forfetare in cazul veniturilor din chirii;

• includerea in baza CASS a veniturilor din investitii financiare (dividend, dobanzi etc);

• regularizarea anuala a CASS pentru toate veniturile;

• alte aspecte si modificari de interes major.

4. Taxa pe valoare adaugata

• reducerea cotei standard de TVA la 19%: fapt generator, exigibilitate, ajustari, reduceri etc;

• introducerea taxarii inverse pentru livrarea de cladiri, parti de cladire și terenuri de orice fel;

• extinderea utilizarii cotei de TVA de 5%;

• modificarea conditiilor de aplicare a TVA de 5% in cazul locuintelor sociale;

• alte aspecte si modificari de interes major.

5. Impozite si taxe locale

• cota impozitului pe cladiri in functie de destinatia cladirii (rezidentiala sau comerciala);

• noi reguli privind impozitul pe terenurile situate in intravilan;

• modificari cu privire la impozitul pe mijloacele de transport;

• evaluarea cladirilor nerezidentiale de catre persoanele fizice pentru stabilirea valorii impozabile;

• alte aspecte si modificari de interes major.

6. Alte modificari:

• eliminarea impozitului pe constructii;

• eliminarea accizei suplimentare de 7 eurocenti/litru la carburanti;

• alte aspecte si modificari de interes major.

B. CODUL DE PROCEDURA FISCALA 2016

Tarif de participare: 350 lei/persoana

Pentru persoanele care se inscriu pana la 31 iulie 2015 si pentru abonatii la Newsletter-ele noastre cu plata (detalii aici), tariful de participare este de 300 lei/persoana.

Seminarul va fi bazat pe spete practice, explicate in detaliu. Participantii pot interveni cu intrebari legate de noua legislatie fiscala.

LA FINAL: SESIUNE DE INTREBARI SI RASPUNSURI

La sfarsitul seminarului, veti primi in format electronic un suport de curs cu exemple rezolvate si diferentele existente intre Noul Cod Fiscal si legislatia aplicabila in prezent.

Cine doreste sa participe este rugat sa trimita un mail pe adresa de mai jos cu mentiunea “Seminar ORAS”, impreuna cu datele de facturare (Oras = orasul in care doriti sa participati din lista de seminarii organizate): noutatifiscale@gmail.com

Atentie! Numarul de participanti este limitat.

31 august - Bucuresti (Hotel Novotel - sala Paris Droitte) orele 14:00-20:00

1 septembrie - Bucuresti (Hotel Novotel - sala Paris Droitte) orele 14:00-20:00

2 septembrie - Sibiu (Hotel Ramada- sala Atlas) orele 14:00-20:00

3 septembrie - Cluj Napoca (Hotel City Plaza - sala Ballroom) orele 14:00-20:00

4 septembrie - Oradea (Hotel DoubleTree by Hilton- sala Varadinum) orele 14:00-20:00

5 septembrie - Timisoara (Hotel NH Timisoara - sala Viena) orele 09:00-16:00

8 septembrie - Constanta (Hotel Ibis - sala Ovidiu) orele 14:00-20:00

9 septembrie - Targu Mures (Hotel Grand - sala Grand) orele 14:00-20:00

10 septembrie - Odorheiu Secuiesc (Hotel Septimia Resort) orele 14:00-20:00

11 septembrie - Sf Gheorghe - orele 14:00-20:00

12 septembrie - Brasov (Hotel Aro Palace - sala Europa II) orele 09:00-16:00

17 septembrie - Buzau (Hotel Pietroasa) orele 14:00-20:00

18 septembrie - Piatra Neamt (Hotel Central Plaza - sala Milenium) orele 14:00-20:00

19 septembrie - Iasi (Hotel Ramada- sala New York) orele 09:00-16:00

2 octombrie - Braila (Hotel Traian) orele 14:00-20:00

9 octombrie - Craiova (Hotel Bavaria) orele 14:00-20:00

10 octombrie - Pitesti - orele 09:00-16:00

avocatnet.ro

avocatnet.ro