Articol scris de George Trantea, avocat în cadrul Niculeasa Law Office.

Notă: Primul articol din serie poate fi citit aici.

„30. În lipsa asigurării unui control judecătoresc eficient asupra măsurii de indisponibilizare a bunurilor în cursul unui proces penal, statul nu îşi îndeplineşte obligaţia constituţională de a garanta proprietatea privată persoanei fizice/juridice” - Decizia CCR nr. 24 din 2016

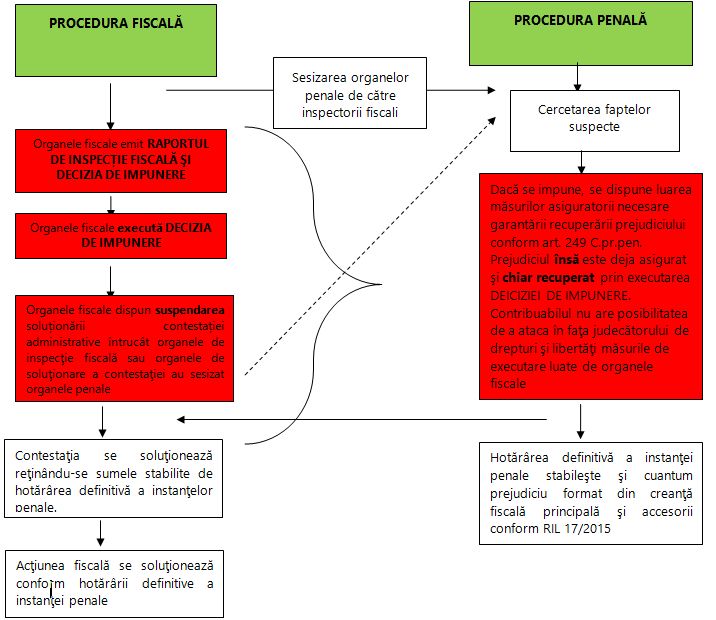

Verificând interferenţele dintre procedura fiscală şi cea penală, dintre măsurile dispuse de autorităţile fiscale şi cele ale organelor de urmărire penală vom ajunge la concluzia existenţei unor proceduri paralele prin care statul îşi încalcă obligaţia de a garanta proprietatea privată a persoanei fizice/ juridice.

Decizia CCR citată mai sus este cea care a stat la baza modificării Codului de Procedură Penală prin Ordonanţa de Urgenţă a Guvernului nr. 18/2016 şi are la bază descoperirea de către Curtea Constituțională (o descoperire întârziată având în vedere că problematica s-a mai aflat în atenţia sa) a inexistenţei unei căi de atac în Noul Cod de Procedură penală împotriva luării măsurilor asiguratorii.

Această descoperire a condus Guvernul la modificarea Codului de procedură penală şi, astfel, la crearea unei căi de atac directe şi imediate împotriva actelor prin care se adoptă măsura asiguratorie.

Scopul prezentului demers este de a demonstra că şi în materie fiscală contribuabilul este privat de accesul la instanţă atunci când autorităţile fiscale bănuiesc un comportament ce ar avea incidenţă penală.

Pe scurt, caracterul executoriu şi neatacabil al deciziei de impunere emise în urma unei inspecţii ce a sesizat şi organele de urmărire penală echivalează cu luarea unei măsuri asiguratorii în cadrul procedurii penale. O astfel de măsură ar trebui să poată fi verificată de către un tribunal independent şi imparţial.

Vom analiza într-o primă etapă raţionamentul CCR din Decizia 24/2016, pentru ca apoi să demonstrăm că efectele coroborării procedurii fiscale cu cea penală sunt mai grave decât simpla adoptare a unei măsuri asiguratorii şi, în final, că într-o astfel de situaţie contribuabilul (învinuit/ inculpat sau doar parte civilă) trebuie să se bucure de accesul direct şi efectiv la o instanţă.

CCR admite că o măsură ce afectează patrimoniul unei persoane nu poate fi lipsită de cale de atac

Prin Decizia 24/2016 CCR analizează modul în care era redactat art. 250 alin. 6 din Codul de procedură penală:

“(6) Împotriva modului de aducere la îndeplinire a măsurii asigurătorii luate de către judecătorul de cameră preliminară ori de către instanţa de judecată, procurorul, suspectul ori inculpatul sau orice altă persoană interesată poate face contestaţie la acest judecător ori la această instanţă, în termen de 3 zile de la data punerii în executare a măsurii.”

Deşi problema mai fusese ridicată (de cel puţin patru ori în 2015), CCR observă abia acum (mai bine mai târziu, decât niciodată), că părţile pot ataca modul de aducere la îndeplinire a măsurii, dar nu pot ataca însuşi actul prin care se decide luarea măsurii.

Folosindu-se de descoperirea unui argument de neconstituţionalitate aparent nou (inexistenţa vreunei căi de atac împotriva luării măsurii asiguratorii în situaţia în care măsura asiguratorie este dispusă de instanţa de apel), CCR profită de oportunitate pentru a reveni asupra jurisprudenţei anterioare.

În cadrul acesteia, CCR considerase că dispunerea măsurii asiguratorii poate fi atacată odată cu hotărârea instanţei de fond. În acest mod, inculpatul trebuia să aştepte câţiva ani pentru a supune atenţiei unei instanţe oportunitatea sau legalitatea măsurii dispuse de procuror sau de către judecătorul de cameră preliminară.

Din fericire, CCR nu se limitează la constatarea neconstituţionalităţii numai pentru situaţia în care măsura asiguratorie este dispusă în calea de atac, ci analizează efectele acesteia pentru a observa că lipsa unei căi de atac împotriva deciziei de luare a măsurii este neconstituţională.

1.1. Despre măsurile asiguratorii, cu CCR

CCR aminteşte că măsurile asiguratorii afectează dreptul de proprietate, drept protejat de Constituţie şi de Convenţia Europeană a Drepturilor Omului:

„23. Curtea reaminteşte că măsurile asigurătorii sunt măsuri procesuale cu caracter real care au ca efect indisponibilizarea unor bunuri mobile şi imobile prin instituirea unui sechestru. Ca efect al instituirii sechestrului, proprietarul acestor bunuri pierde dreptul de a le înstrăina sau greva de sarcini, măsura afectând, aşadar, atributul dispoziţiei juridice şi materiale, pe întreaga durată a procesului penal, până la soluţionarea definitivă a cauzei.

24. Aşadar, întrucât dreptul la un proces echitabil poate fi privit în legătură cu încălcarea/negarea unor garanţii procesuale privind drepturi cu caracter civil, respectiv dreptul de proprietate privată, Curtea reţine că reglementarea unei căi de atac efective în beneficiul persoanelor al căror drept de proprietate este afectat prin măsuri procesuale restrictive reprezintă o exigenţă constituţională pe care legiuitorul trebuie să o respecte în vederea protejării şi garantării dreptului de proprietate privată.”

Dintre cele enumerate de CCR, este important să notăm:

- caracterul real al măsurii procesuale,

- efectul indisponibilizării bunurilor,

- afectarea dispoziţiei juridice şi materiale prin pierderea dreptului de a înstrăina sau de a greva de sarcini.

Vom vedea mai jos că efecte similare, chiar mai grave, sunt cauzate şi de actele administrativ-fiscale emise de autorităţile fiscale, atunci când se sesizează organele penale pe parcursul inspecţiilor fiscale.

1.2. Garanţiile procesuale ce ar trebui să însoţească o măsură asiguratorie

După ce a clarficat efectele unei măsuri asiguratorii, CCR continuă raţionamentul prin a arăta care sunt garanţiile procesuale ce ar trebui să însoţească o astfel de măsură:

“25. De aceea, legiuitorul, pe lângă obligaţia de a oferi oricărei persoane posibilitatea efectivă de a se adresa justiţiei pentru apărarea drepturilor, a libertăţilor şi a intereselor sale legitime, trebuie să imprime acestei posibilităţi un caracter echitabil care să confere plenitudine de exerciţiu prin atingerea finalităţii urmărite.

Aceasta se poate realiza prin crearea unei proceduri care să respecte cerinţele de echitate instituite de art. 21 alin. (3) din Constituţie în absenţa cărora este golită de conţinut orice cenzură a luării măsurii asigurătorii de către instanţă. Exigenţa este cu atât mai evidentă cu cât hotărârea instanţei de fond, punând capăt conflictului de drept penal, intră în categoria actelor prin care se înfăptuieşte justiţia şi a căror verificare de către instanţa de apel se realizează, din perspectiva asigurării unui standard cât mai apropiat de cel al unei protecţii normale a dreptului la un proces echitabil, într-un timp mult prea mare. Simplul drept al persoanei interesate de a se adresa justiţiei în acest fel capătă caracter formal atâta vreme cât garanţiile specific procesului echitabil nu sunt respectate. Echitatea procedurii consacrată de art. 21 alin. (3) din Constituţie reprezintă o valorificare explicită a dispoziţiilor art. 6 din Convenţia pentru apărarea drepturilor omului şi a libertăţilor fundamentale. Aşa fiind, aspectele legate de respectarea dreptului la un proces echitabil se examinează în funcţie de ansamblul procesului şi de principiile proprii de organizare a fiecărei proceduri.”

Elementele definitorii are raţionamentului CCR în această situaţie, toate reflectând principii ale dreptului la un proces echitabil degajate deja de jurisprundenţa CEDO, sunt:

- examinarea ansamblului procedurii pentru a se verifica respectarea principiilor;

- echitatea unei proceduri nu trebuie să aibă un caracter formal;

- o cenzură a luării măsurii asiguratorii este golită de conţinut, dacă analiza ei este realizată după un timp prea mare.

Din analiza modului în care dreptul de proprietate privată este afectat de măsurile asiguratorii, CCR ajunge la următoarea concluzie:

“30. În lipsa asigurării unui control judecătoresc eficient asupra măsurii de indisponibilizare a bunurilor în cursul unui proces penal, statul nu îşi îndeplineşte obligaţia constituţională de a garanta proprietatea privată persoanei fizice/juridice. Obligaţia de garantare se referă atât la îndatorirea statului de a se abţine de la orice afectare a dreptului de proprietate privată, cât şi la reglementarea din punct de vedere normativ a unor măsuri pozitive apte să asigure liniştita posesie, folosinţă şi dispoziţie asupra bunurilor. Or, crearea unui cadru normativ care fragilizează garanţiile pe care statul trebuie să le stabilească în privinţa atributelor dreptului de proprietate privată duce la nesocotirea obligaţiei sale asumate prin textul Constituţiei şi implicit la încălcarea dreptului de proprietate privată. Totodată, Curtea reţine că vulnerabilizarea proprietăţii private a persoanei are drept efect crearea unui regim de insecuritate juridică a acesteia, dreptul său de proprietate devenind iluzoriu.”

Concluzia CCR este atât de clar motivată, încât Guvernul României, în termen de 45 de zile (termen obligatoriu pe care rareori îl respectă) de la publicarea acesteia în aprilie 2016, publică OUG 18/2016, prin care stabileşte că luarea măsurii asiguratorii poate fi atacată în termen de 48 de ore – art. 2501 din Codul de procedură penală.

Pornind de la acest exemplu de conlucrare a puterilor din stat în vederea clarificării şi asigurării drepturilor cetăţeanului, observăm că o situaţie similară ar trebui analizată şi în procedura fiscală, mai exact în situaţiile în care procedura fiscală interacţionează cu cea penală.

2. Interacţiunea dintre procedura fiscală şi cea penală conduce la apariţia unor măsuri asiguratorii

Codul de procedură fiscală permite organelor de inspecţie fiscală, atunci când există bănuieli a unor fapte de natură penală, să continue procedura fiscală şi să emită acte administrative fiscale care produc două consecinţe majore:

- conduc la executarea patrimoniului contribuabilului, deoarece aceste acte sunt executorii şi nu pot fi analizate de instanţa judecătorească decât pe motive procedurale şi formale (în cadrul contestaţiei la executare),

- contribuablilul nu are dreptul de a contesta legalitatea emiterii acestor acte, fiind obligat să iniţieze o procedură administrativă („contestaţia administrativă”) care este suspendată până la finalizarea procesului penal.

Interacţiunea dintre procedurile iniţiate de organele fiscale şi cele continuate de organele penale poate fi descrisă astfel:

i. Se iniţiază o inspecţie fiscală;

ii. Constatările inspectorilor fiscali ridică, din perspectiva acestora, suspiciuni cu privire la existenţa unor posibile fapte sancţionabile penal;

iii. Inspectorii fiscali sesizează, anterior emiterii raportului de inspecţie şi a deciziei de impunere, prin intermediul unui proces-verbal, organele de urmărire penală;

iv. Inspectorii fiscali continuă desfăşurarea inspecţiei şi emit raportul de inspecţie fiscală şi un titlu de creanţă, acesta luând de cele mai multe ori forma unei decizii de impunere;

v. Titlul de creanţă devine titlu executoriu dacă creanţa fiscală nu este achitată de contribuabil;

vi. Titlul de creanţă este atacat de contribuabil prin contestaţia administrativă, procedură obligatorie, prealabilă oricărui demers de exercitare a dreptului de acces la un tribunal al contribuabilului;

vii. Soluţionarea contestaţiei se suspendă până la finalizarea dosarului penal;

viii. Suspendarea soluţionării contestaţiei nu suspendă şi caracterul executoriu al titlului executoriu emis de inspectorii fiscali;

ix. Decizia de impunere este executată silit de administraţia fiscală.

Apare astfel evidentă imposibilitatea contribuabilului de a-şi exercita dreptul de acces la un tribunal pentru ca acesta să analizeze temeinicia măsurilor luate de inspectorii fiscali, ce îi afectează patrimoniul.

Prevederile legale nu îi oferă garanţiile procedurale prevăzute de Constituţie şi/sau CEDO:

Din perspectiva procesual fiscală, contribuabilul nu are posibilitatea de a supune atenţiei unei instanţe de contencios administrativ constatările şi concluziile inspectorilor fiscali situaţie ce încalcă prevederile constituţionale care garantează dreptul de acces la o instanţă specializată de contencios administrativ.

În altă ordine de idei, din perspectiva procesual penală:

- contribuabilul nu are posibilitatea de a supune atenţiei instanţei măsurile de executare luate de organele fiscale, deşi acestea sunt echivalentul cel puţin al unor măsuri asiguratorii, dacă nu chiar al unei confiscări;

- se elimină prezumţia de nevinovăţie raportată la recuperarea prejudiciului cauzat de presupusa faptă penală, anterior existenţei unei decizii judecătoreşti definitive, în materie fiscală sau penală.

Observând efectele actelor administrativ-fiscale din perspectiva procedurii penale, caracterul executoriu al deciziei de impunere o transformă pe aceasta într-o măsură asiguratorie. Dacă reluăm caracteristicile unei astfel de măsuri, descrise de CCR în Decizia 24/2016, observăm că:

- emiterea deciziei de impunere şi caracterul executoriu al acesteia caracterizează un efect real al acestor acte,

- efectul constă în executarea inculpatului sau al societăţii în care acesta a activat, efect mult mai puternic decât cel al simplei indisponibilizări a bunurilor,

- învinuitul sau terţul reprezentat de societatea supusă inspecţiei fiscale (care poate avea calitatea de parte civilă în procesul penal) pierd dispoziţia juridică şi materială asupra unei părţi din patrimoniu.

Acest ultim efect este cu atât mai constrângător cu cât, la finalul procedurii de executare silită a unor bunuri mobile sau imobile, acestea nu vor mai putea fi recuperate, ele transmiţându-se definitiv în patrimoniul adjudecatarilor.

3. Aplicarea acestor proceduri nu asigură dreptul de acces la o instanţă

Prin aplicarea prevederilor atacate, învinuitul/ inculpatul/ societatea inspectată se regăseşte în situaţia în care cauza este preluată de organele de cercetare penală, dar actul administrativ-fiscal, respectiv decizia de impunere, îşi produce încă efectele.

Din punctul de vedere al procedurii penale, decizia de impunere este un act administrativ ce se bucură de prezumţia de legalitate, el neputând fi atacat în cadrul acesteia. Prin urmare, ulterior suspendării soluţionării contestaţiei administrative, decizia de impunere îşi păstrează caracterul executoriu, fiind pusă în executare, voluntară sau silită, în cadrul procedurilor specifice prevăzute de Codul de procedură fiscală.

Deşi contribuabilul are posibilitatea de a ataca orice măsură de executare silită, o astfel de contestaţie la executare nu permite analiza în fond a deciziei de impunere, act faţă de care Codul de procedură fiscală prevede o procedură specială. Prin urmare, temeinicia deciziei de impunere nu poate fi contestată în cadrul contestaţiei la executare.

Din perspectiva procedurii penale iniţiate prin sesizarea organelor de cercetare penală:

a. Existenţa deciziei de impunere echivalează cu adoptarea de către partea civilă, în cursul urmăririi penale, a unor măsuri asiguratorii similare celor prevăzute de art. 249 şi urm. din Codul de procedură penală, iar

b. Executarea deciziei de impunere echivalează cu executarea hotărârii instanţei penale cu privire la acţiunea civilă, reprezentând practic o confiscare a bunurilor cu care s-ar acoperi viitoarele prejudicii.

Or, suprapunerea executării deciziei de impunere cu lipsa posibilităţii atacării acesteia şi cu demersurile specifice cercetării penale, încalcă garanţiile fundamentale ale contribuabilului.

3.1. Dreptul de acces în materia măsurilor asiguratorii în penal

După cum am indicat, transferul problemei fiscale pe tărâm penal duce la imposibilitatea utilizării căilor stabilite de către contenciosul administrativ fiscal, pierzându-se astfel posibilitate de a ataca fondul problemei fiscale și încălcându-se dreptul de acces la justiție și dreptul de apărare.

După sesizarea organelor de cercetare penală, cauza este analizată prin mijloacele procedurale specifice acestora. Prin urmare, astfel cum a reţinut Curtea Constituţională, se vor aplica cu întâietate cerinţele procedurale specifice dreptului penal.

Din această perspectivă, măsurile ce pot fi luate cu privire la bunurile inculpatului sau ale părţii responsabile civilmente sunt stabilite de art. 249 şi urm. din Codul de procedură penală. După demararea urmăririi penale, chiar şi in rem, nicio altă măsură nu va putea fi luată cu privire la aceste bunuri, aplicându-se principiul întâietăţii cercetărilor penale.

După cum a decis CCR prin Decizia 24/2016, adoptarea unor astfel de măsuri trebuie să se bucure de garanţia efectivă şi echitabilă de acces la un tribunal, analizată prin raportare la întreaga procedură.

Or, caracterul executoriu al deciziei de impunere echivalează cu o măsură asiguratorie instituită de către organele fiscale în timpul urmăririi penale.

Organele statului, având dublă calitate, şi de organ de cercetare, şi de parte civilă, şi beneficiind şi de caracterul executoriu al titlului de creanţă, îşi asigură prejudiciul calculat de el însuşi, fără ca suspectul/ inculpatul să aibă posibilitatea de a ataca temeinicia acesteia.

Dreptul de acces la o instanţă trebuie să poată fi exercitat, chiar şi condiţionat, şi în privinţa măsurilor asiguratorii atât din perspectiva temeiniciei lor, cât şi din cea a implementării lor efective.

Prin emiterea deciziei de impunere şi menţinerea caracterului său executoriu de către organele fiscale, în pofida demarării procedurilor penale, se încalcă dreptul de acces la un tribunal independent şi imparţial care să analizeze temeinicia acestor măsuri şi modul efectiv al implementării lor.

În cazul deciziilor de impunere emise în situaţiile în care se sesizează anterior organele de cercetare penală, măsurile echivalente sechestrului sunt iniţiate, decise şi implementate de partea civilă din procesul penal, fără a exista vreo cale de atac deschisă contribuabilului inculpat/ suspectat.

Executarea deciziei de impunere încalcă şi prezumţia de nevinovăţie prin lipsa caraterului temporar al măsurilor de executare.

3.2. Prezumţia de nevinovăție nu poate fi îngrădită în mod neproporţional prin executarea deciziei de impunere în timpul cercetărilor penale

Curtea Constituţională, în acord cu CEDO, a decis că măsurile asiguratorii nu reprezintă o încălcare a dreptului de proprietate atâta timp cât acestea reprezintă măsuri cu caracter necesar şi temporar.

Cu toate acestea, executarea deciziei de impunere, în condiţiile nefinalizării unei proceduri penale ce priveşte aceleaşi fapte, este de natură a reprezenta o încălcare lipsită de proporţionalitate a prezumţiei de nevinovăţie de care ar trebui să beneficieze învinuitul.

Conform art. 6 CEDO, în materie penală, orice persoană acuzată de o infracţiune este prezumată nevinovată până ce vinovăţia va fi legal stabilită.

Dreptul de a fi prezumat nevinovat trebuie să fie aplicat efectiv în toate aspectele procedurii penale. În mod evident, îi sunt aplicabile limitările stabilite de art. 18 din CEDO, respectiv 53 din Constituţie. Aceste limitări trebuie însă să aibă un caracter proporţional cu scopul urmărit.

Proporţionalitatea este un criteriu juridic prin care se apreciază legitimitatea ingerinţei puterii statale în domeniul exercitării drepturilor şi libertăţilor fundamentale, fiind nu numai o condiţie de oportunitate, dar şi de legalitate. Mai mult, principiul proporţionalităţii impune stabilirea unui raport echilibrat între mijloacele folosite de administraţie şi scopul legitim urmărit.

Scopul urmărit de măsurile asiguratorii este asigurarea acoperirii prejudiciului cauzat de faptele cercetate. Aceste măsuri sunt considerate proporţionale deoarece ele afectează atributele dreptului de proprietate numai temporar.

Or, în executarea deciziilor de impunere, măsuri care, din perspectivă penală urmăresc tot asigurarea recuperării prejudiciului, organele fiscale au posibilitatea de a prelua/ înstrăina orice bun, fără a fi prevăzută posibilitatea recuperării acestora. În aplicarea prevederilor atacate, executarea unei decizii de impunere conduce de cele mai multe ori la falimentul societăţii care, uneori, nici nu are calitatea de inculpat sau învinuit.

Prin acţiunea penală, instanţa penală are posibilitatea de a se pronunţa şi cu privire la menţinerea/ executarea măsurilor asiguratorii emise anterior de organul de cercetare penală. Însă, nu există nicio prevedere care să permită instanţei penale să anuleze actele de executare întemeiate pe decizia de impunere.

Prin urmare, la momentul executării deciziei de impunere, contribuabilul este considerat vinovat din perspectiva laturii fiscale a demersurilor penale, fără ca efectele acestei încălcări a prezumţiei de nevinovăţie să mai poată fi întoarse.

- În procedura penală caracterul temporar al măsurilor asiguratorii se reflectă şi în imposibilitatea înstrăinării bunurilor nici de învinuit, dar nici de celelalte părţi ale procesului penal;

- Caracterul temporar al măsurilor de executare a deciziei de impunere este înlăturat prin efectul actelor de executare care transmit terţilor dreptul de proprietate asupra bunurilor, libere de sarcini.

Lipsa caracterului temporar al măsurilor de executare echivalează cu încălcarea prezumţiei de nevinovăţie. De la momentul executării deciziei de impunere, anterior finalizării acţiunii penale, prejudiciul cauzat de eventuala faptă penală este considerat datorat şi executat.

4. Este neconstituţional ca în cadrul urmăririi penale să se beneficieze de lacunele procedurii fiscale

Din cele de mai sus reiese că, în cazul infracţiunilor ce vizează efectele fiscale ale comportamentelor incriminate:

- în cadrul unei proceduri iniţiate din oficiu sau în urma unui denunţ, dacă un procuror sau instanţa decide să adopte măsuri asiguratorii ce vizează patrimoniul învinuitului/incultapului sau al societăţii în care acesta a acţionat, măsura va fi supusă controlului conform noului art. 2501 din Codul de procedură penală, ca urmare a integrării raţionamentului CCR din Decizia 24/2016,

- în cadrul unei proceduri iniţiate ca urmare a unei sesizări transmise de inspectorii fiscali, procurorul sau instanţa nu mai au nevoie să adopte măsuri asiguratorii, deoarece patrimoniul învinuitului/ inculpatului sau al societăţii este deja supus executării silite de către organele fiscale, fără ca măsura să poată fi supusă atenţiei vreunei instanţe.

În acest mod, o simplă coordonare dintre procuror şi inspector poate conduce ca, în orice dosar în care se analizează infracţiuni de evaziune fiscală, presupusul prejudiciu să fie asigurat, executat şi recuperat înainte ca învinuitul/inculpatul sau societatea să aibă dreptul de a supune analizei vreunei instanţe măsura.

avocatnet.ro

avocatnet.ro