Astfel:

Câștig salarial mediu brut 2016 = reprezintă o valoarea statistică de referință utilizată la fundamentarea bugetului de asigurări sociale 2016, prevăzută în Legea Nr. 340/2015 – Legea asigurărilor sociale de stat pe anul 2016. Astfel, conform art. 15 din Legea nr. 340/2015, câștigul salarial mediu brut în 2016 este în valoare de 2.681 lei.

Este important să reținem două calcule aritmetice:

- 35% x 2.681 lei ≈ 938 lei

- 5 x 2.681 lei = 13.405 lei.

Categoria asiguraților obligatoriu în sistemul public de pensii = se referă fix la persoanele obligate de stat să-și declare și să-și plătească contribuția de asigurare socială în 2016.

Baza de calcul = valoarea la care aplicăm cota de contribuție, ca să aflăm exact câți lei trebuie să plătim statului.

Cote de contribuție = procentul pe care îl aplicăm la baza de calcul (art. 138 Cod Fiscal).

Persoane fizice care realizează venituri din activități independente = în practică, cel mai des întâlnite, formele de organizare de tip PFA/PFI.

Venit realizat în anul precedent = Venit Brut – (Cheltuieli efectuate în scopul desfășurării activității - CAS).

________________________________________

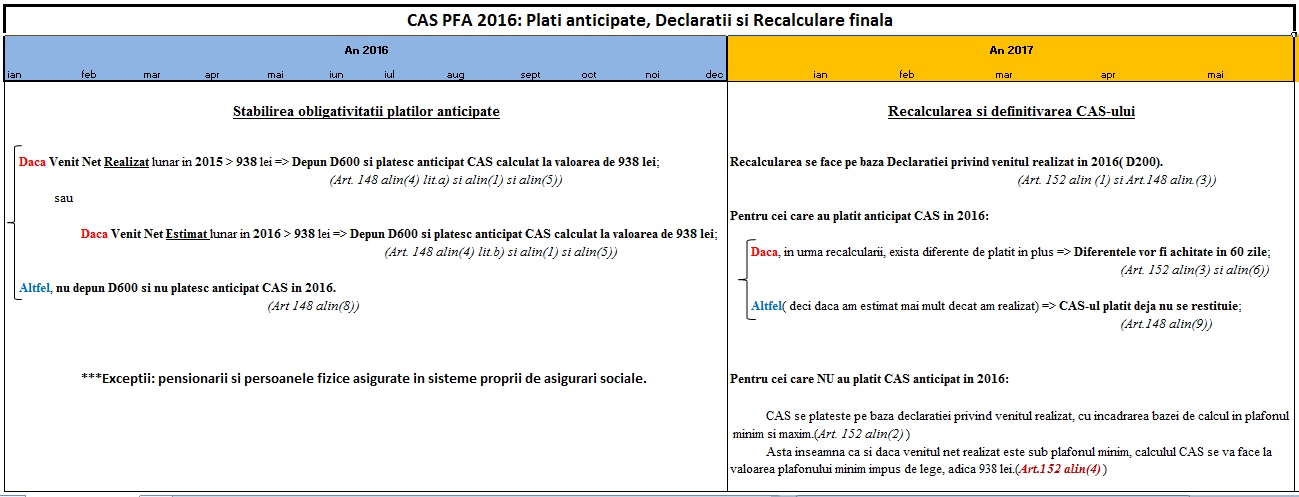

În următoarele rânduri, având în vedere un PFA în sistem real, cu activitate completă de 12 luni/an, am încercat să răspund structurat la următoarele întrebări:

- Cine plătește CAS anticipat, în 2016?

- Cine NU plătește CAS anticipat, în 2016?

- Cine plătește CAS după recalculare, în 2017?

1. Cine plătește CAS anticipat, în 2016?

Art. 148 din Codul Fiscal indică mai multe aspecte decât simplul calcul al CAS-ului.

Esența este la alin. (4) care indică condițiile de încadrare în categoria asiguraților obligatoriu în sistemul public de pensii. Expresia “după caz” din prima frază de mai jos substituie un “sau”.

“Persoanele fizice prevăzute la alin. (1) şi (2) se încadrează în categoria asiguraţilor obligatoriu în sistemul public de pensii dacă îndeplinesc următoarele condiţii, după caz:

a) venitul realizat în anul precedent, rămas după scăderea din venitul brut a cheltuielilor efectuate în scopul desfăşurării activităţii independente, exclusiv cheltuielile reprezentând contribuţia de asigurări sociale, raportat la numărul lunilor de activitate din cursul anului, depăşeşte 35% din câştigul salarial mediu brut, în cazul contribuabililor care desfăşoară activităţi impuse în sistem real;

b) venitul lunar estimat a se realiza (…) depăşeşte 35% din câştigul salarial mediu brut, în cazul contribuabililor care desfăşoară activităţi impuse în sistem real şi îşi încep activitatea în cursul anului fiscal sau în cazul celor care trec de la determinarea venitului net anual pe baza normelor anuale de venit la impozitarea în sistem real;

c) valoarea lunară a normelor de venit, obţinută prin raportarea normelor anuale de venit la numărul lunilor de activitate din cursul anului după aplicarea corecţiilor prevăzute la art. 69, depăşeşte 35% din câştigul salarial mediu brut, în cazul contribuabililor care în anul fiscal în curs desfăşoară activităţi impuse pe bază de norme de venit.”

Deci, dacă, în 2015, lunar, am avut un venit net mai mare de 938 lei, rezultă că în 2016 intru în categoria asiguraților obligatoriu în sistemul public de pensii, deci voi declara și plăti CAS în 2016.

Sau

Dacă, în 2016, estimez că lunar, voi avea un venit net mai mare de 938 lei, rezultă că în 2016 intru în categoria asiguraților obligatoriu în sistemul public de pensii, deci, la fel ca mai sus, voi declara și plăti CAS în 2016.

2. Cine NU plătește CAS anticipat în 2016?

În primul rând, nu datorează contribuția de asigurări sociale pensionarii și persoanele fizice asigurate în sisteme proprii de asigurări sociale (Art. 150).

PFA-urile care în anul fiscal precedent (deci în 2015) au realizat venituri sub nivelul plafonului minim de 938 lei, nu datorează plăți anticipate și deci nu au nici obligația de declarare a acestora (Art. 148 alin(8)).

De asemenea, conform art. 148 alin. (4) lit. c), obligativitatea asigurării în sistemul public de pensii există și în situația în care estimăm un venit lunar mai mare de 938 de lei. Per a contrario, dacă estimăm un venit mai mic decât acest minim plafon, rezultă că nu împlinim condiția de asigurat obligatoriu în sistemul public de pensii, deci nu există nici obligația declarării și plății anticipate.

3. Recalcularea din 2017

În anul 2017, se recalculează contribuțiile plătite anticipat în anul anterior și pe baza diferenței dintre venitul brut realizat și cheltuielile efectuate în scopul desfășurării activității independente, exclusiv cheltuiala cu contribuția socială, organul fiscal emite o decizie de impunere finală.

Aici se disting mai multe situații:

a) fie prin plățile anticipate am plătit mai puțin, caz în care pentru diferența de plată, se aplică art. 152 alin (6):

“Plata contribuţiei de asigurări sociale stabilite prin decizia de impunere anuală se efectuează în termen de cel mult 60 de zile de la data comunicării deciziei.”

b) fie prin plățile anticipate, am plătit în plus, caz în care se aplică art. 152 alin (3):

“Diferenţele de venit, precum şi contribuţia de asigurări sociale aferentă, stabilite în plus prin decizia de impunere prevăzută la alin. (2), se repartizează pe lunile în care a fost desfăşurată activitatea.”

De asemenea, se poate întâmpla ca pe baza estimărilor de la început de an să declar și să plătesc contribuții anticipate însă estimările mele să nu fie îndeplinite și în fapt, să nu fi avut obligativitatea plăților anticipate. Contribuțiile plătite deja nu se vor restitui, acestea fiind luate în calcul la stabilirea stagiului de cotizare și la stabilirea punctajului pentru pensionare (Art.148 alin. (9)).

c) fie n-am plătit nimic anticipat iar la recalculare venitul net lunar este inferior plafonului de 938 lei, caz în care voi plăti CAS raportat la baza lunară de calcul de 938 lei – explicația aici.

________________________________________

Ce înseamnă asta în bani?

Calculul se va face aplicând obligatoriu cota individuală de CAS de 10,5% sau opțional pe cea integrală, conform art. 151 alin. (4) și (5), la plafonul minim de 938 lei.

Deci:

10,5% x 938 lei = 98,49 lei (lunar)

98,49 lei x 12 luni ≈ 1.182 lei (pe an).

Plata se efectuează trimestrial în patru rate egale până la data de 25 inclusiv a ultimei luni din fiecare trimestru, deci până pe 25 martie, 25 iunie, 25 septembrie și 25 decembrie.

Rezumat

Notă: Pentru o calitate mai bună a imaginii, aceasta poate fi descărcată din fişierul alăturat.

avocatnet.ro

avocatnet.ro