|

Am sintetizat special pentru tine, abonatul nostru la AvocatNet.ro Premium, cele mai importante noutăți legislative în privința amortizării bunurilor înregistrate pe firmă: de la autoturisme până la programe informatice. Noile reglementări pe care le-a adus noul Cod fiscal la acest capitol - care vin atât cu lămuriri, cât şi cu nelămuriri, atât cu flexibilitate, cât şi cu restricţii - sunt importante pentru că afectează toate afacerile, indiferent de mărimea lor. Pentru că vrem să vorbim pe limba afacerii tale, explicăm în ghidul de azi ce modificări sunt avantajoase pentru compania ta, dar și care s-ar putea să-ți aducă neplăceri. O zi cu spor!

Echipa AvocatNet.ro |

1. Clarificări necesare în 2016

În chiar definiţia mijlocului fix s-a adus o clarificare: dacă până la 31 decembrie 2015 era considerat mijloc fix bunul care, printre altele, avea o valoare fiscală mai mare decât limita stabilită prin hotărâre a Guvernului, din 2016 mijlocul fix este cel care are o valoare fiscală egală sau mai mare decât limita stabilită prin hotărâre a Guvernului. Nu e o diferenţă uriaşă, dar prevederea are scop clarificator. În schimb, o diferenţă apare la componentele care intră în structura unui activ corporal, a căror durată normală de utilizare diferă de cea a activului rezultat: în 2015 amortizarea se determina obligatoriu pentru fiecare componentă în parte, iar în 2016 amortizarea „se poate” determina pentru fiecare componentă în parte, aşadar avem o flexibilizare a deciziei pentru antreprenorul asistat de contabil/economist.

O diferenţă notabilă este următoarea: în 2015 nu reprezentau active amortizabile casele de odihnă proprii, locuinţele de protocol, navele, aeronavele, vasele de croazieră, altele decât cele utilizate în scopul realizării veniturilor. În 2016 nu reprezintă active amortizabile aceleaşi categorii, cu excepţia altora decât cele utilizate pentru desfăşurarea activităţii economice. Este o diferenţiere foarte mare, pe care o ilustrăm printr-un exemplu: casele de vacanţă utilizate pentru instruirea profesională s-ar putea să nu fie considerate de ANAF ca folosite în scopul realizării veniturilor (şi până la 31 decembrie 2015 aşa se întâmpla, adesea!), însă în mod cert instruirea este în scopul desfăşurării activităţii economice, aspect care nu mai poate fi negat de ANAF, câtă vreme instruirea salariaţilor este obligatorie conform Codului muncii.

2. Cheltuielile cu programele informatice – amortizare liniară sau degresivă

Cheltuielile aferente achiziţionării sau producerii programelor informatice se recuperează prin intermediul deducerilor de amortizare liniară sau degresivă pe o perioadă de 3 ani, începând cu 2016, în vreme ce până acum nu era admisă amortizarea degresivă. Facilitatea este vizibilă cel puţin pentru primul an de utilizare a programelor informatice, câtă vreme în cadrul metodei de amortizare degresivă, amortizarea se calculează prin multiplicarea cotelor de amortizare liniară cu coeficientul de 1,5 (aplicabil pentru o durată normală de utilizare a mijlocului fix amortizabil între 2 şi 5 ani, cum este cazul nostru).

3. Autoturismele – cel mai vitregite, şi în 2016

În cazul vehiculelor de transport, pe de o parte, ca regulă se continuă concepţia restrictivă din 2015, potrivit căreia pentru mijloacele de transport de persoane care au cel mult 9 scaune de pasageri, incluzând şi scaunul şoferului, din categoria M1, cheltuielile cu amortizarea sunt deductibile, pentru fiecare, în limita a 1.500 lei/lună.

Atenţie! Pentru aceste mijloace de transport nu este permisă amortizarea în funcţie de numărul de kilometri sau numărul de ore de funcţionare prevăzut în cărţile tehnice.

Excepţia apare, ca şi în 2015, pentru mijloacele de transport care se înscriu în oricare dintre următoarele categorii:

- vehiculele utilizate exclusiv pentru servicii de urgenţă, servicii de pază şi protecţie şi servicii de curierat;

- vehiculele utilizate de agenţii de vânzări şi de achiziţii, precum şi pentru test drive şi pentru demonstraţii;

- vehiculele utilizate pentru transportul de persoane cu plată, inclusiv pentru serviciile de taximetrie;

- vehiculele utilizate pentru prestarea de servicii cu plată, inclusiv pentru închiriere către alte persoane, transmiterea dreptului de folosinţă, în cadrul contractelor de leasing operaţional sau pentru instruire de către şcolile de şoferi.

Dincolo de această excepţie, la momentul scăderii din gestiune a mijloacelor de transport din categoria M1, valoarea rămasă neamortizată este deductibilă NUMAI în limita a 1.500 lei înmulţită cu numărul de luni rămase de amortizat din durata normală de funcţionare stabilită de contribuabil potrivit Catalogului privind clasificarea şi duratele normale de funcţionare a mijloacelor fixe.

Prevederea afectează extrem de mult afacerile, în special pe cele mici şi mijlocii.

Exemplu:

Presupunem că o societate plătitoare de impozit pe profit, înregistrată în scopuri de TVA, a achiziţionat un autoturism pentru firmă, în valoare de 120.000 lei plus TVA. Societatea stabileşte ca durată de amortizare 4 ani, aşadar o amortizare de 120.000 / 48 = 2.500 lei lunar.

Amortizarea deductibilă fiscal este doar de 1.500 lei lunar.

După 18 luni, societatea vinde maşina cu preţul de 100.000 lei + TVA.

Perioada rămasă de amortizat este de 48 luni – 18 luni = 30 luni.

Amortizare reală (contabilă): 2.500 * 18 luni = 45.000 lei.

Amortizare recunoscută/deductibilă fiscal = 1.500 * 18 luni = 27.000 lei.

În cazul vânzării, Normele la Codul fiscal prevăd că valoarea rămasă neamortizată este deductibilă în limita a 1.500 lei înmulţită cu numărul de luni rămase de amortizat.

Mai exact:

- Valoare neamortizată (reală) = 30 luni * 2500 = 75.000 lei.

- Valoare neamortizată recunoscută fiscal = 30 luni * 1500 = 45.000 lei (din cei 75.000 lei reali).

Cum afectează aceasta rezultatele financiare ale societăţii? Prin diferenţa dintre realitate şi ceea ce se permite fiscal…

Astfel, valoarea rămasă neamortizată (real) este de 75.000 lei. Câştigul contabil (real) este de 100.000 lei – 75.000 lei = 25.000 lei.

Dar câştigul fiscal este de 100.000 lei – 45.000 lei = 55.000 lei – şi la acest venit se plăteşte impozit pe profit, deşi câştigul real este de 25.000 lei!

Să adăugăm la aceasta limitarea amortizării la 1.500 de lei, deducerea limitată a cheltuielilor de întreţinere, despre care am discutat aici şi deducem că, din punctul de vedere al legiuitorului, rău faci şi dacă cumperi maşina, şi dacă vinzi maşina. Iar afacerile mici (plătitoare de impozit pe venitul microîntreprinderilor şi neplătitoare de TVA) sunt şi mai puternic afectate.

4. Bunurile amortizabile constatate lipsă sau degradate – flexibilizarea concepţiei

Trecând în alt domeniu al noutăţilor privind amortizarea, sunt deductibile cheltuielile privind bunurile de natura stocurilor sau a mijloacelor fixe amortizabile (până la 1 ianuarie: bunurile de natura stocurilor sau a activelor corporale) constatate lipsă din gestiune ori degradate, neimputabile, precum şi TVA aferentă, dacă aceasta este datorată, dacă stocurile/mijloacele fixe amortizabile se înscriu în oricare dintre următoarele situaţii/condiţii:

- au fost distruse ca urmare a unor calamităţi naturale sau a altor cauze de forţă majoră, în condiţiile stabilite prin norme (la fel ca în 2015);

- au fost încheiate contracte de asigurare (la fel ca în 2015);

- au fost degradate calitativ și se face dovada distrugerii (este noutate în 2016; atât în situaţia în care distrugerea se efectuează prin mijloace proprii, cât şi în cazul în care stocurile sau mijloacele fixe amortizabile sunt predate către unităţi specializate);

- au termen de valabilitate/expirare depăşit, potrivit legii (este noutate în 2016).

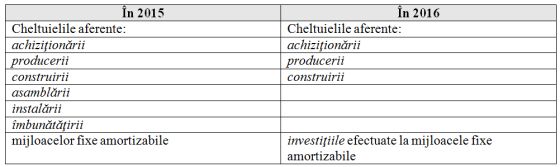

În final, să arătăm că o diferenţiere de nuanţă apare la operaţiunile conexe mijloacelor fixe amortizabile, unde sunt deductibile:

Dacă noţiunea de „investiţii” este oarecum echivalentă cu cea de „îmbunătăţiri”, cheltuielile de asamblare şi instalare au un regim incert în ce priveşte deductibilitatea, mai ales că nu există nici Norme la acest text, dar într-o logică riguroasă ele trebuie considerate deductibile, ca şi până acum.

avocatnet.ro

avocatnet.ro