Impozitul pe clădiri

Impozitul pe clădiri este datorat în 2020 către autoritățile locale din orașul în care clădirile respective sunt situate. Astfel, dacă o firmă are o clădire în Iași și una în Constanța, trebuie să plătească impozit la Iași pentru prima și la Constanța pentru a doua.

Pentru clădirile rezidențiale (în care se locuiește), impozitul se calculează prin aplicarea unei cote cuprinse între 0,08% și 0,2% asupra valorii impozabile a clădirii companiei. Iar pentru clădirile nerezidențiale (pentru activități economice), impozitul se calculează prin aplicarea unei cote cuprinse între 0,2% și 1,3% asupra valorii impozabile a clădirii. Cota exactă este stabilită de către consiliile locale.

În fine, dacă vorbim de clădiri cu destinație mixtă (în care se locuiește și se desfășoară și activitate economică), impozitul se determină prin însumarea impozitului calculat pentru suprafața folosită în scop rezidențial cu impozitul calculat pentru suprafața folosită în scop nerezidențial.

Valoarea impozabilă, care se actualizează din trei în trei ani (pentru a evita un impozit de 5%), este cea de la data de 31 decembrie a anului anterior, iar aceasta poate fi:

- ultima valoare impozabilă înregistrată în evidențele Fiscului;

- valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat;

- valoarea finală a lucrărilor de construcții, în cazul clădirilor construite în anul anterior;

- valoarea clădirilor care rezultă din actul prin care se transferă dreptul de proprietate, dacă au fost cumpărate anul trecut;

- în cazul clădirilor care sunt finanțate în baza unui contract de leasing financiar, valoarea rezultată dintr-un raport de evaluare întocmit de un evaluator autorizat.

Companiile care-și plătesc integral impozitul pe anul 2020 până la data de 31 martie pot beneficia de o reducere de până la 10%. Procentul exact este stabilit de către consiliile locale. Însă, dacă suma datorată este de până la 50 de lei, este obligatorie plata până la primul termen.

Impozitul pe terenuri

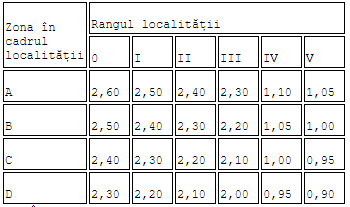

Impozitul pe terenuri este datorat, de asemenea, autorităților din localitatea în care se află acestea. Impozitul se stabilește, potrivit Codului fiscal, luând în calcul suprafața terenului, rangul localității, zona și categoria de folosință a terenului, în funcție de încadrarea făcute de consiliile locale.

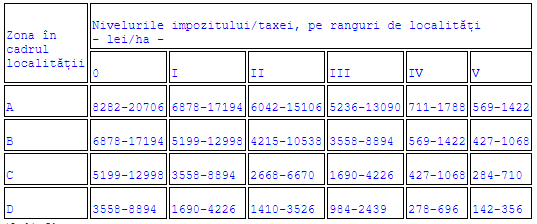

Pentru terenurile amplasate în intravilan (interiorul localității), pe care sunt construcții, impozitul se stabilește prin înmulțirea suprafeței terenului, exprimată în hectare, cu suma corespunzătoare din tabelul de mai jos:

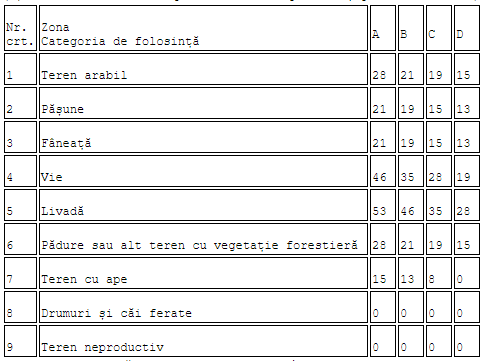

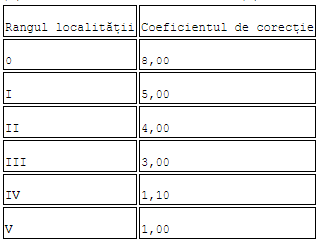

Dacă e vorba de terenuri încadrate la altă categorie de folosință decât cea de terenuri cu construcții, impozitul se stabilește prin înmulțirea suprafeței terenului, exprimată în hectare, cu suma corespunzătoare prevăzută în tabelul următor, iar acest rezultat se înmulțește cu coeficientul de corecție corespunzător din tabelul de sub el.

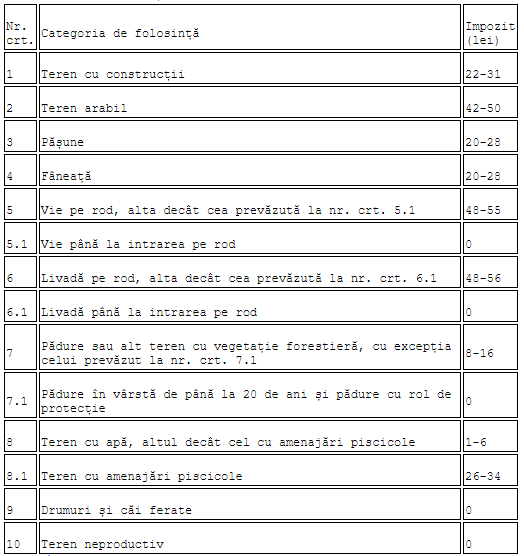

Pentru terenurile amplasate în extravilan (în afara localității), impozitul se stabilește prin înmulțirea suprafeței terenului, exprimată în hectare, cu suma corespunzătoare din următorul tabel, înmulțită cu coeficientul de corecție corespunzător de sub el:

Nivelul exact al impozitului pe teren este stabilit prin hotărâre a consiliilor locale. De asemenea, plata integrală până la primul termen este recompensată cu o bonificație de până la 10%. Plata într-o singură tranșă este obligatorie dacă suma datorată este de până la 50 de lei.

Impozitul pe mașini

Impozitul pe mașini (sau pe ale tipuri de mijloace de transport) este datorat autorităților locale atât timp cât acestea sunt înmatriculate în România. În acest caz, plata impozitului se face la primăria localității în care-și are sediul sau punctul de lucru persoana juridică.

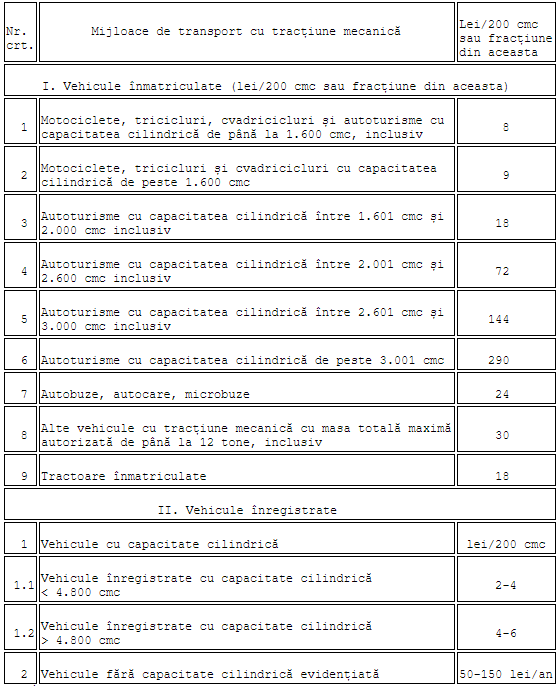

Impozitul este calculat în funcție de tipul mijlocului de transport. Conform Codului, pentru autovehiculele din tabelul de mai jos, impozitul se calculează în funcție de capacitatea cilindrică, prin înmulțirea fiecărei grupe de 200 cmc sau fracțiune din aceasta cu suma corespunzătoare:

Interesant este că, pentru autovehiculele hibride, impozitul se reduce cu cel puțin 50%, procentul exact fiind stabilit de autoritățile locale. Pentru autovehiculele de transport de marfă cu masa totală autorizată egală sau mai mare de 12 tone și pentru bărci, impozitul se stabilește conform articolului 470 din Codul fiscal.

Plata integrală până la primul termen este recompensată cu o bonificație de până la 10%, stabilită de autoritățile locale. Plata într-o singură tranșă este obligatorie dacă suma datorată este de până la 50 de lei.

De 18 ani, în fiecare ianuarie, avocatnet.ro structurează și prezintă principalele repere legislative și de reglementare între care ne vom desfășura viețile și afacerile în anul care tocmai începe.

În seria Bine de știut la început de an, cartografiem zilnic cele mai importante coordonate ale anului 2020 pentru toate domeniile relevante (de la taxare, muncă și afaceri până la pensii, legislație auto, moșteniri, divorțuri și multe altele). Găsiți aici, pe măsură ce le publicăm, toate informațiile care să vă ajute să vă orientați mai ușor atât pe plan profesional, cât și personal în privința regulilor aplicabile anul acesta în toate zonele de interes direct pentru voi.

avocatnet.ro

avocatnet.ro