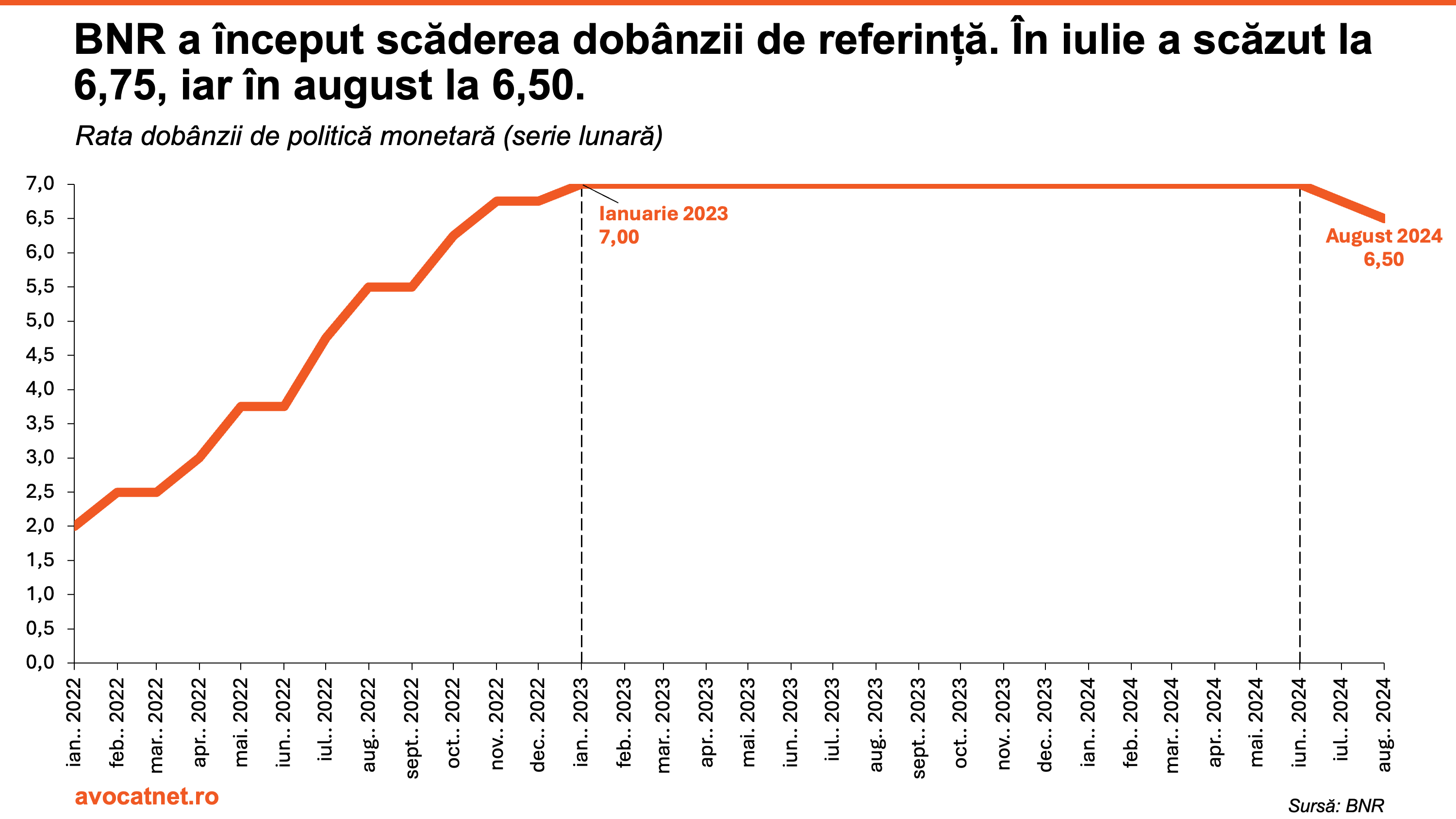

În iulie BNR a scăzut pentru prima dată în ultimii doi ani rata dobânzii de politică monetară cu 25pp. O lună mai târziu a urmat o a doua scădere de 25pp ce-a creat impresia relaxării politici monetare.

Perioada inflaționistă din ultimii ani a pus presiune pe băncile centrale din lume să crească dobânda de referință cu scopul de-a încetini avansul prețurilor. Există un balans fin pe care instituțiile monetare trebuie să-l aibă în considerare, deoarece o creștere prea rapidă poate trimite o economie în direcția recesiunii.

În conferința de presă din 9 august, Guvernatorul BNR, Mugur Isărescu, a menționat că cele două scăderi nu sunt indicative ale unei perioade de „relaxare”. Relaxarea ar fi indicativă unei perioade de scăderi succesive a dobânzii. În cazul de față, relaxarea nu se poate întâmpla din cauza inflației care se menține în continuare la valori ridicate.

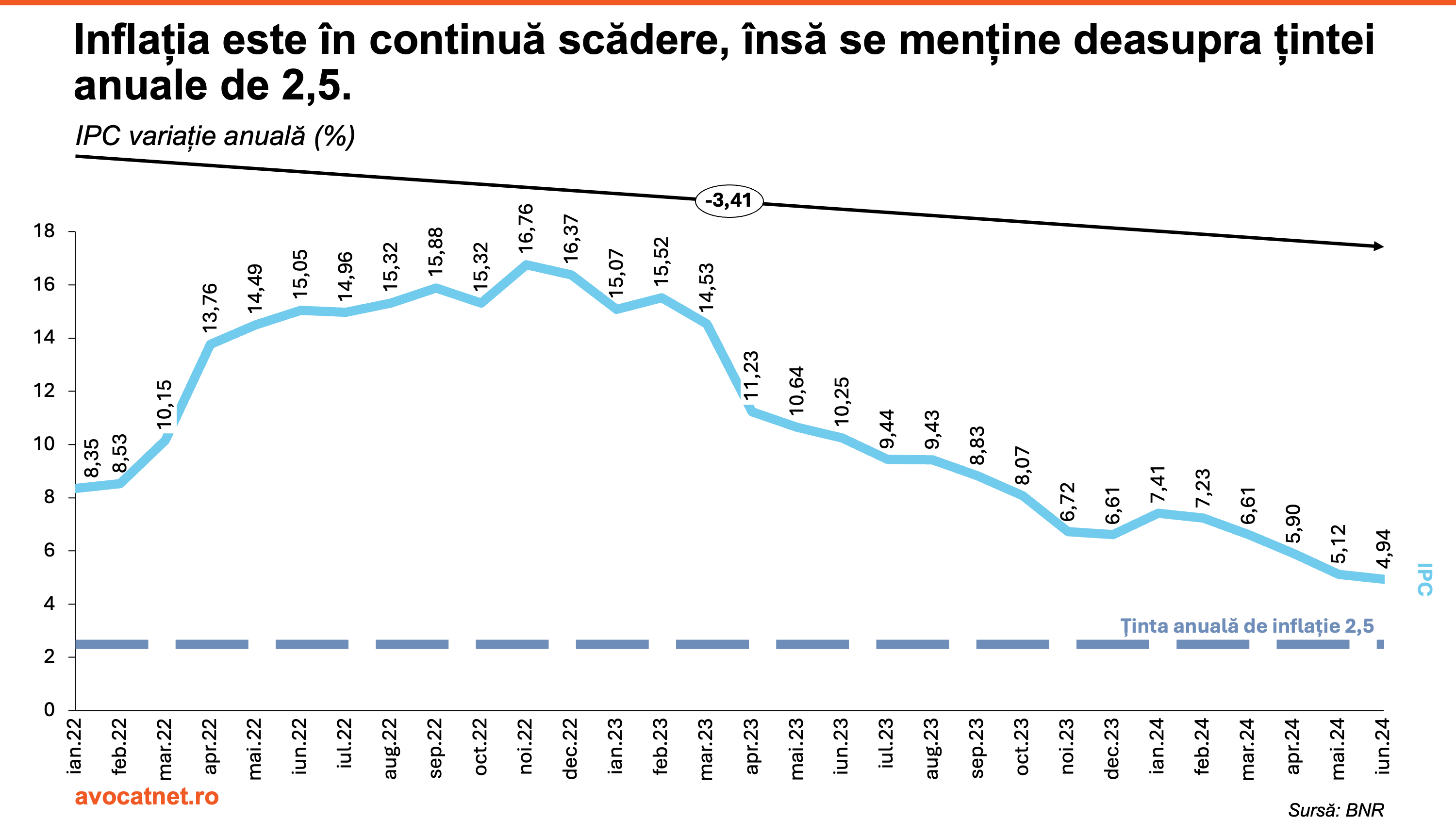

În ultimul an, inflația anuală s-a aflat într-o tendință descendentă, de la 14,53 în martie 2023 până la 4,94 în iunie 2024. Față de ianuarie 2022, astăzi, rata inflației este cu 3,41 mai mică, dar în continuare se situează deasupra țintei anuale de 3,5. Niciuna dintre prognozele trecute al BNR, dar nici cea din august 2024, nu anticipează o atingere a țintei de 2,5 în următorul an.

De ce ne uităm la ce se întâmplă pe piața muncii

Pe fondul inflației, salariile în economie au crescut. Din 2022, salariul minim pe economie a crescut de la 2.550 lei brut până la 3.700 lei. BNR identifică presiunile salariilor ca fiind în continuare inflaționiste, cel puțin în domeniul serviciilor, unde impactul acestora este mai ridicat. În limbaj tehnic, piața rămâne în continuare tensionată, iar în ciuda inflației ridicate din ultimii ani, șomajul nu a înregistrat fluctuații considerabile.

Piața muncii are o importanță ridicată atunci când instituțiile monetare contemporane se uită la impactul dobânzii de referință. Dacă oamenii rămân angajați și cu bani în buzunar, vor continua să cumpere, să se împrumute. BNR-ul crește rata dobânzii pentru a încetini împrumuturile – lucru care nu s-a întâmplat în ultimele luni. Prin încetinerea împrumuturilor, oamenii ajung să consume mai puțin, iar cererea din piață, să se relaxeze.

Totul este un model teoretic care este influențat de așteptări și de sentimentele consumatorilor și mediului de afaceri. Guvernatorul BNR a ales strategic să nu se refere la un ciclu de relaxare pentru că ar fi trimis un semnal amplu în piață. Ambiguitatea definește modul de comunicare al băncilor centrale, deoarece orice schimbare de politică monetară poate avea un impact considerabil.

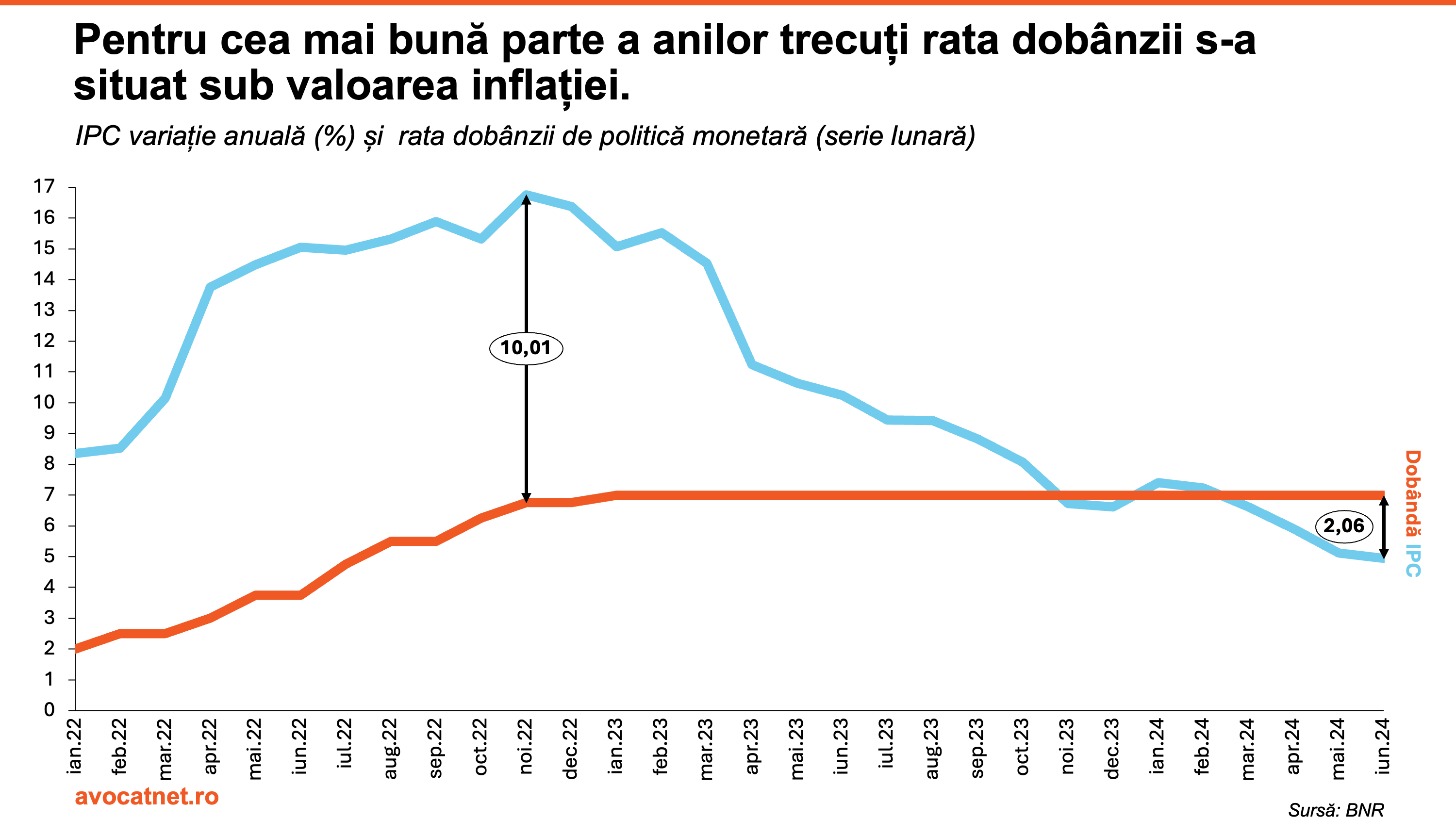

De-a lungul conferinței de presă, Guvernatorul BNR a reamintit că nu o să răspundă într-un mod precoce semnalelor din piață. Chiar dacă inflația se află pe o pantă de scădere în ultimele luni, există nevoia unei compensării pe-o perioadă mai lungă cu rata dobânzii peste rata inflației. Până recent, inflația s-a situat peste rata dobânzii de referință, iar în noiembrie 2022, diferența dintre cele două este de 10,01. În iunie, rata dobânzii era cu 2,06 peste valoarea inflației din luna respectivă.

În ciuda discuțiilor despre inflație, aspectele care sunt influențate direct de politica monetară sunt reprezentate de investițiile care-au fost în scădere în T1 2024 față de perioada anteiroară. În T1 2024, investițiile au scăzut cu -3,7% de la 120.735 până la 116.307.

Scăderea investițiilor a pus presiuni pe creșterea PIB-ului, care-a încetinit, de asemenea, de la 3% în T4 2023 la 0,5% în T1 2024. Principalul motor de creștere a fost consumul populației, care a putut compensa atât scăderea investițiilor, dar și creșterea deficitului comercial (importuri > exporturi).

Impactul asupra consumatorilor

Pentru omul de rând, dobânda ridicată înseamnă credite crescute la apartament sau la achiziția unor bunuri. Impactul direct al unei dobânzi ridicate este de-a reduce apetitul de consum și de-a contribui la scăderea inflației. Modelul teoretic nu reflectă întotdeauna realitatea, mai ales în situația crizei energetice, unde problema era într-un șoc în lanțul de aprovizionare.

În fața acestor provocări, ajustarea dobânzii de referință nu este singurul mecanism care poate corecta fluctuațiile din piață. În ciuda unor ani cu rate ale profitului ridicate la nivelul băncilor și companiilor de energie, discuția despre aportul speculei în profit a lipsit din discursul public. Inflația a rămas privită ca un simplu joc inocent al cererii și ofertei – ai nevoie de mai mult, atunci trebuie să fii dispus să plătești mai mult.

Abordarea limitativă nu ține cont și de șocurile pe care le trimite în piață, precum a fost anxietatea generală produsă de lipsa de bani pentru încălzirea gospodăriilor, ce-a dus la introducerea de programe sociale pentru a susține consumatorii vulnerabili. În fața acestor provocări, omul muncii este cel care suferă, cel care trebuie să îndure ajustările economice care să readucă balansul.

Sindicatele europene au transmis Băncii Centrale Europene nevoia de-a continua să scadă rata dobânzii de referință în repetate rânduri. În cazul de față, rata dobânzii ridicate nu a încetinit ritmul împrumuturilor în rândul populației, cum arătau datele prezentate în conferința de presă. Problema, precum o arată și sindicatele europene, nu este dată de apetitul pentru consum, ci de satisfacerea unor nevoi de bază.

În țara în care rata sărăciei și excluziunii sociale este la cel mai ridicat nivel din UE, creșterile salariale din ultima perioadă au reprezentat oala cu aur pentru o mare parte dintre oameni. Raportat la anul 2020, veniturile reale au crescut, oamenii au mai mulți bani în portofel astăzi, dar anxietate anilor trecuți i-a făcut pe aceștia să fie strategici în a achiziționa „acum, cât timp își permit”.

avocatnet.ro

avocatnet.ro