OUG 87/2010 a adus o „inovatie” in ceea ce priveste semnificatia termenului „perioada fiscala”. Astfel, anul calendaristic 2010 poate fi compus din 2 perioade fiscale diferite, astfel:

- prima perioada cuprinsa în intervalul 01.01.2010 – 30.09.2010;

- a doua perioada cuprinsa în intervalul 01.10.2010 – 31.12.2010.

In mod normal, aceste prevederi ar fi trebuit sa se aplice in cazul tuturor contribuabililor care au fost obligati la plata impozitului minim. Pentru ca discriminarea sa fie si mai mare, in ianuarie 2011 a fost emisa de catre MFP o Nota (circulara) cu privire la depunerea Declaratiei 101. Astfel, rezulta ca entitatile care au fost obligate la plata efectiva a impozitului minim macar intr-un trimestru din primele 3 trimestre ale anului 2010 vor intocmi 2 declaratii 101, iar restul contribuabililor vor intocmi o singura declaratie.

Atentie!!! A fi obligat la plata impozitului minim nu ar fi trebuit sa insemne ca entitatea respectiva sa fi suportat efectiv impozitul minim intr-unul din primele 3 trimestre ale anului 2010. Daca analizam cu atentie termenii „sunt obligati la plata impozitului minim” si „sunt obligati la plata efectiva a impozitului minim” vom observa ca exista o mare diferenta. Entitatile care „sunt obligate la plata impozitului minim” ar fi trebuit sa cuprinda totii contribuabilii, cu excepþia celor prevazuþi la art 18, alin. (1), la art. 13 lit. c)—e), art. 15 ºi 38 din Codul fiscal, aplicabil pana la publicarea OUG 87/2010.

Ramane de vazut cand vor fi publicate modificarile aduse la Normele metodologice de aplicare a Codului fiscal. In continutul acestora este prevazut si tratamentul recuperarii pierderilor fiscale.

ATENTIE!!! Pierderea fiscala aferenta perioadei 1 ianuarie – 30 septembrie 2010 se recupereaza din profiturile impozabile obþinute în urmatorii 7 ani consecutivi, perioada 1 octombrie – 31 decembrie 2010 fiind considerata primul an de recuperare a pierderii fiscale. Pierderea fiscala aferenta perioadei 1 octombrie – 31 decembrie 2010 se recupereaza din profiturile obþinute în urmatorii 7 ani consecutivi, respectiv 5 ani consecutivi în cazul pierderilor realizate prin intermediul unui sediu permanent situat într-un stat strain.

Pentru recuperarea pierderii fiscale înregistrata în anii anteriori anului 2010, trebuie sa tineti cont ca anul 2010 este considerat un singur an fiscal în sensul celor 5 ani, respectiv 7 ani, consecutivi.

Rezultatele fiscale cumulate pentru cele doua perioade pot da un rezultat fiscal diferit de cel care ar fi fost calculat pentru intregul an 2010, conform vechilor prevederi. Anumiþi contribuabili sunt avantajaþi, înregistrând obligaþii fiscale mai mici cu impozitul pe profit ºi impozitul minim pe intregul an 2010, iar altii sunt dezavantajaþi, fiind obligaþi la plata unor sume mai mari decât cele determinate conform vechilor prevederi fiscale.

Termenul de depunere al Declaratiei 101

Trebuie sa tineti cont de urmatoarele reguli:

a) pentru perioada 1 ianuarie-30 septembrie 2010, termenul de depunere al declaraþiei 101 ºi de plata a eventualelor diferenþe rezultate este de 25 februarie 2011;

b) pentru perioada 1 octombrie-31 decembrie 2010, contribuabilii pot opta între cele 2 variante existente:

- în Declaraþia 100 aferenta trimestrului 4 din 2010 declara impozitul aferent celui de-al treilea trimestru (minim sau pe profit), urmând ca pâna la 25 aprilie 2011 sa depuna Declaraþia 101 ºi sa plateasca eventualele diferenþe rezultate;

- nu declara impozit pe profit pentru trimestrul 4 din 2010 prin Declaraþia 100, urmând ca pâna la 25 februarie 2011 sa depuna Declaraþia 101 aferenta celor 3 luni ºi sa achite impozitul rezultat, daca este cazul.

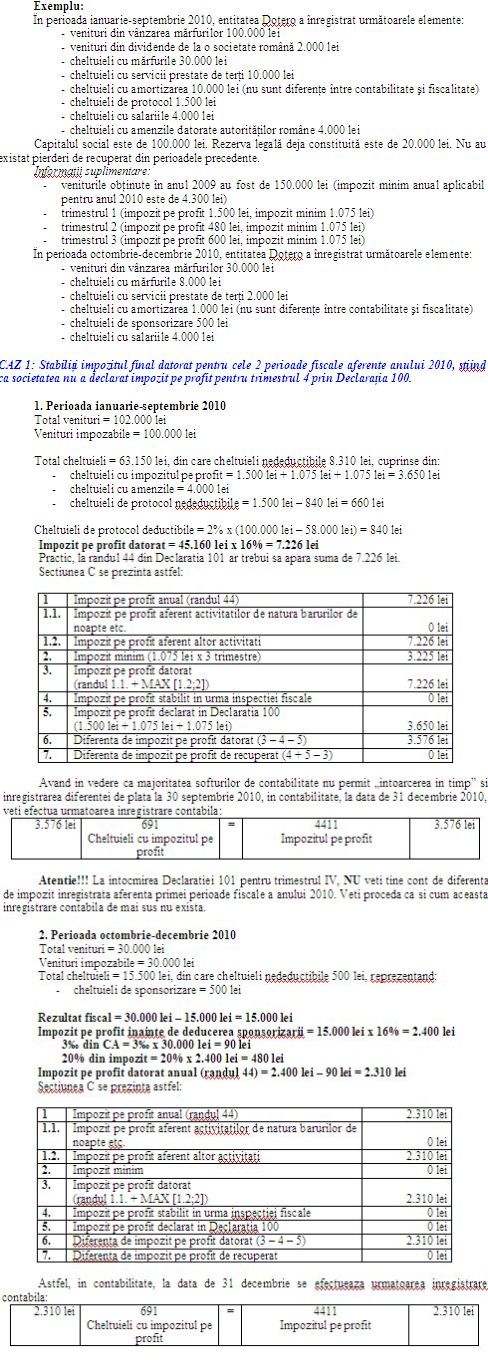

In continuare, voi prezenta un exemplu nu foarte complex intr-adevar privind intocmirea Declaratiei 101. Voi pune accent pe sectiunea C a declaratiei („Date privind definitivarea impozitului pe profit anual”).

* Cazurile 2 si 3 sunt prezentate pe pagina urmatoare

#PAGEBREAK#

.jpg)

In practica ne putem intalni si cu alte situatii aferente celor 2 perioade fiscale, spetele fiind dintre cele mai diverse. Important este sa le tratam cu atentie si sa aplicam tratamentul corespunzator.

Nu putem decat spera la o reducere a numarului de modificari aduse legislatiei fiscale. Chiar daca de fel sunt optimist, am o presimtire ca vom ramane doar cu speranta.

avocatnet.ro

avocatnet.ro

Comentarii articol (36)