Microintreprinderile datoreaza la bugetul de stat un impozit de 3% pe veniturile realizate. Desi pana acum acest sistem de impunere era optional, de la 1 februarie 2013 el a devenit obligatoriu pentru toate firmele ce au realizat venituri de pana in 65.000 de euro in anul precedent, indiferent de numarul salariatilor angajati.

Alaturi de cifra de afaceri, mai sunt si alte criterii care califica o firma ca microintreprindere, si anume:

- realizarea de venituri, altele decat cele din activitati desfasurate in domeniul bancar, in domeniile asigurarilor si reasigurarilor, al pietei de capital sau in domeniile jocurilor de noroc, consultantei si managementului,

- capitalul social detinut de persoane, altele decat statul si autoritatile locale.

Intr-un articol publicat in 13 martie, aratam ca prevederea conform careia o microintreprindere nu poate sa realizeze venituri din activitati de consultanta i-ar putea ajuta pe contribuabili sa treaca din nou la impozitarea pe profit, daca acest sistem de impunere ii avantajeaza mai mult decat impozitul pe veniturile microintreprinderilor. Intrucat reglementarile legale sunt neclare si prea putin specifice, poate exista si interpretarea ca, daca un agent economic factureaza si 1 ban pentru servicii de consultanta, ar putea fi exclus din categoria microintreprinderilor si va plati din nou impozitul pe profit de 16%.

Opiniile specialistilor au fost impartite vizavi de solutia imaginata de noi. Pe de-o parte, atat Sonia Ivan, Senior Consultant, Tax Advisory, cat si Bogdan Costea, expert contabil la Viboal-Findex, au fost de parere ca, daca o firma factureaza servicii de consultanta, indiferent de valoarea lor, atunci se poate considera ca aceasta desfasoara activitate de consultanta si, in acest sens, are obligatia trecerii la sistemul de impozitare pe profit.

Dragos Nicolae, Tax Manager in Accace a fost mai rezervat in privinta interpretarii, explicand ca Fiscul va analiza contractele incheiate pentru activitati consultanta si va stabili daca acestea pot sa nu sa excluda o societate de la aplicarea regimului fiscal al microintreprinderilor.

”E greu de crezut ca se poate incheia un astfel de contract (de prestarii servicii de consultanta - n.red.) pe 1 ban, sau chiar daca se incheie, autoritatile fiscale pot sa faca abstractie de el”, puncta atunci Dragos Nicolae.

Intr-adevar si Normele Codului fiscal prevad in momentul de fata ca "incadrarea in categoria veniturilor din consultanta si management se efectueaza prin analiza contractelor incheiate si a altor documente care justifica natura veniturilor".

Desi AvocatNet.ro a cerut o pozitie oficiala a Agentiei Nationale de Administrare Fiscala inainte de redactarea articolului din 13 martie, raspunsul autoritatilor s-a lasat asteptat.

Opinia oficiala nu lamureste intru totul situatia

Intr-un document trimis la solicitarea noastra, Fiscul nu a oferit mai multe clarificari decat prevad normele legale in vigoare. Desi am intrebat explicit daca un contract de consultanta in valoare de 1 ban poate determina modificarea sistemului de impozitare al unei microintreprinderi, autoritatile fiscale nu au raspuns clar, ci au reluat reglementarile din Codul fiscal si normele sale de aplicare.

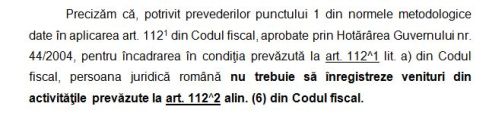

Astfel, in raspunsul pe care ni l-a formulat, ANAF a precizat doar ca, pentru ca o firma sa fie considerata microintreprindere, ea nu trebuie sa inregistreze venituri din activitatile prevazute la art. 112^2 alin. (6) din Codul fiscal ( printre altele, activitati din consultanta - n.red.).

Extras din raspunsul oficial al ANAF

Aceasta pozitie a Fiscului nu exclude interpretarea noastra, insa nici nu o aproba, lasand de fapt la latitudinea administratiilor financiare din fiecare judet sa decida cum vor aplica aceste prevederi.

Totusi, raspunsul Fiscului clarifica statutul microintreintreprinderilor dupa ce au realizat activitati de consultanta, si in aceasta privinta existand nelamuriri ca urmare a reglementarile legale vagi si contradictorii.

Astfel, in timp ce Dragos Nicolae de la Accace si Sonia Ivan de la Mazars erau de parere ca, daca in cursul anului o societate realizeaza venituri din consultanta, care o exclud din categoria microintreprinderilor, ea nu va trece imediat la impozitarea pe profit, ci va continua sa aplice regimul fiscal al microintreprinderilor.

"Firma respectiva continua sa ramana in sistemul de impunere al micorintreprinderilor pana la sfarsitul anului, chiar daca pe parcurs incepe sa desfasoare activitati de management/consultanta", a punctat Dragos Nicolae in articolul publicat 13 martie.

Ulterior abia, in anul urmator celui in care a realizat activitati de consultanta, microintreprinderea va comunica organelor fiscale teritoriale iesirea din sistemul de impunere pe veniturile microintreprinderilor, pana la data de 31 ianuarie inclusiv, prin depunerea „Declaratiei de inregistrare fiscala/ declaratie de mentiuni pentru persoane juridice, asocieri si alte entitati fara personalitate juridica” (formular cod 010.), considera atunci si Sonia Ivan.

Opinia celor doi este sustinuta si de Codul fiscal care precizeaza la art. 112^2 alin. 5 ca ”Microintreprinderile nu mai aplica acest sistem de impunere incepand cu anul fiscal urmator anului in care nu mai indeplinesc una dintre conditiile prevazute la art. 112^1”. Or printre conditiile prevazute la art. 112^1 se numara si cea care stabileste ca o microintreprindere nu poate realiza venituri din consultanta.

De cealalta parte, expertul-contabil Bogdan Costea opina ca perioada fiscala se modifica in cursul anului, astfel ca microintreprinderile vor plati impozit pe profit chiar din cursul anului in care desfasoara activitati de consultanta. Si aceasta parere are sustinere legala, Codul fiscal precizand ca ”Microintreprinderile care in cursul unui trimestru incep sa desfasoare activitati de natura celor prevazute la art. 112^2 alin.(6) (printre altele, venituri din consultanta - n.red.) din Codul fiscal datoreaza impozit pe profit luand in calcul veniturile si cheltuielile inregistrate incepand cu trimestrul respectiv”.

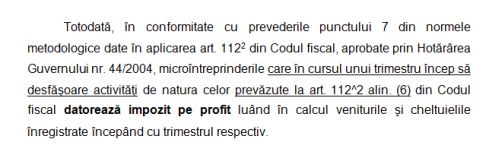

Aceasta este si pozitia oficiala a ANAF, care explica, in documentul transmis redactiei noastre, ca ”in conformitate cu prevederile punctului 7 din normele metodologice date in aplicarea art. 112^2 din Codul fiscal, aprobate prin Hotararea Guvernului nr. 44/2004, microintreprinderile care in cursul unui trimestru incep sa desfasoare activitati de natura celor prevazute la art. 112^2 alin. (6) din Codul fiscal datoreaza impozit pe profit luand in calcul veniturile si cheltuielile inregistrate incepand cu trimestrul respectiv".

Extras din raspunsul oficial al ANAF

Fiscul mai precizeaza, in raspunsul oficial pe care ni l-a trimis, ca modificarea sistemului de impunere se comunica organului fiscal prin depunerea formularului 010 - Declaratie de inregistrare fiscala/Declaratie de mentiuni pentru persoane juridice, asocieri si alte entitati fara personalitate juridica, potrivit prevederilor Codului de procedura fiscala.

Raspunsul oficial al ANAF transmis redactiei AvocatNet.ro poate fi consultat in fisierul atasat.

avocatnet.ro

avocatnet.ro

Comentarii articol (19)