Poziția CCF față de excluderea firmelor de consultanță fiscală din rândul microîntreprinderilor

În continuarea pozițiilor exprimate în ultima perioadă, Camera Consultanților Fiscali își face o datorie din a aduce în prim plan acele aspecte tehnice fără de care nu se poate vorbi de transformarea de substanță a fiscalității/economiei românești.

Constatăm cu surprindere că în propunerile de modificări și completări aduse Codului fiscal revine, cel puțin aparent, eliminarea profesiei de consultant fiscal din rândul beneficiarilor regimului fiscal al microîntreprinderilor. La prima vedere, acesta pare un aspect tehnic cu relevanță restrânsă, în realitate face parte din acele măsuri care lovesc în perspectivele de modernizare a cadrului fiscal autohton, cu efecte negative atât la nivelul profesiei, cât și al contribuabilului, și chiar al administrației fiscale.

Argumentăm acesta prin următoarele:

1. Începând din 2018, din momentul în care și societatea cu venituri din consultanță (indiferent de proporția în care realiza aceste venituri) a intrat în rândul microîntreprinderilor, a crescut considerabil, numărul micilor furnizori de consultanță fiscală organizați în societăți oferind servicii accesibile unei palete tot mai largi de contribuabili. Cel mai important de remarcat în contextul prezentului proiect de act normativ este că, acest lucru s-a realizat fără ca numărul și volumul activităților de consultanță desfășurată ca activitate independentă individuală să scadă, ci, din contră și trendul acesteia a fost unul de creștere moderată, dar sistematică în ultimii cinci ani. Apreciem că acest lucru, nu poate fi decât o veste bună pentru o administrație fiscală care are nevoie de creșterea gradului de conformare fiscală a contribuabililor, în condiții de eficiență a colectării (aspect esențial mai ales întrun sistem declarativ și complex de impozitare).

2. Practica europeană și internațională arată că un sistem fiscal modern nu poate funcționa la întreaga capacitate în absența instituției consultantului fiscal. Prin misiunea sa, consultantul fiscal este profesionistul care oferă clientului-contribuabil, în primul rând, servicii de conformare fiscală!

Direct spus, în absența consultantului fiscal, contribuabilul pierde pentru că nu poate beneficia de întreaga paletă de deduceri pentru care este eligibil, iar astfel mecanismul fiscal nu-și îndeplinește rolul prevăzut în economie. De cealaltă parte, statul este direct interesat de prezența unui consultant fiscal care să certifice că respectivul contribuabil este preocupat să-și plătească impozitele în litera și spiritul legii (altminteri tot mai complexe).

De altfel, în această notă de pragmatism, chiar ANAF a introdus (aici - Ordin 3635/2015), ca opțiune pentru contribuabili, instituția certificării de către un consultant fiscal a declarațiilor fiscale, inclusiv a declarațiilor fiscale rectificative, anterior depunerii acestora la organul fiscal. Cu alte cuvinte, cu cât mai mulți consultanți activi pe piață, cu atât serviciu lor devine mai accesibil contribuabililor corecți, ajutând astfel Administrația să se concentreze pe cei incorecți!

3. Din perspectiva profesională, care ne permite atât cunoașterea legislației, dar și a realităților economice, nu numai că înțelegem, dar considerăm justificată preocuparea legiuitorului de a limita exploatarea abuzivă a regimului fiscal al microîntreprinderii, în cazul acelor contribuabili care, sub paravanul unei multitudini de denumiri și forme a contractelor de servicii încheiate cu microîntreprinderi (de asistență – tehnică, juridică, a conducerii, de consultanță de monitorizare, de supraveghere, de management, de consultanță în management etc.) maschează în fapt o relație de dependență care mai degrabă ar fi trebuit transpusă într-un contract de muncă, într-un raport de ordin salarial.

Apreciem însă că această preocupare ar trebui să se manifeste în primul rând prin implementarea unui ”sistem de administrare a contribuabililor pe bază de clase de risc fiscal, în care măsurile de administrare fiscală, inclusiv cele de control, vor fi adaptate riscului fiscal aferent fiecărei clase de contribuabili” (obligație asumată de altfel abia acum și prin PNRR, dar al cărui temei legal a fost creat în Codul de procedură fiscală la art. 7 încă din anul 2018, unde a fost stabilit și un termen de implementare efectivă de ... 90 de zile ).

4. Pe de altă parte, dacă aceasta este problema reală care trebuie rezolvată – evitarea disimulării unor activități dependente în servicii facturate de microîntreprinderi – atunci, fără îndoială, nu aceasta este soluția corectă și eficientă de rezolvare.

Astfel, Codul fiscal are prevederi clare care permit recalificarea unor activități derulate în baza unor contracte formale de servicii, atunci când aceste activități nu întrunesc cel puțin patru din cele șapte criterii de independență. Desigur că, și aceste prevederi se aplică în cadrul activităților de administrare fiscală în situațiile în care starea de fapt și probele administrate confirmă fenomenul și impun acest lucru. De asemenea, și procedura fiscală dispune de reguli antiabuz care fac posibilă aplicarea tratamentului fiscal corespunzător conținutului economic al unei operațiuni chiar dacă forma juridică, formală a acesteia este disimulată.

Iată că legislația fiscală pune la dispoziție definiții, în acest caz suficient de clare, precum și reguli antiabuz care ar face posibilă rezolvarea acestei probleme prin măsuri de administrare fiscală și nu printr-o exceptare total nefundamentată și total lipsită de predictibilitate, în forma în care este ea propusă pentru art.47 alin (1) Cod fiscal, din proiectul de ordonanță.

În această ipoteză, în lipsa unei astfel de abordări care să vizeze fondul problemei, apare următoarea întrebare din practică – ce se întâmplă cu acea consultanță care e chiar … consultanță, când serviciul este real și, mai mult decât atât, este prin definiție bazat pe independența dintre prestator și client?

Acesta este cazul consultanței fiscale: prin însăși legea de înființare și funcționare a acestei profesii, pe model european, activitatea de consultanță fiscală se exercită exclusiv de un membru al comunității profesionale (CCF), persoană fizică sau juridică, în baza unei pregătiri de specialitate, mai mult, o pregătire continuă obligatorie. În același timp, se poate vorbi de consultanță fiscală doar în baza unui raport juridic de independență între consultant și persoanele fizice sau juridice cărora le acordă consultanță. Aceste condiționalități sunt în ultimă instanță minime măsuri de protecție prin care statul s-a asigurat că profesia de consultant fiscal este practicată de cei care înțeleg responsabilitățile acestui statut. (a se vedea aici și răspunsul CCF către Consiliul Concurenței).

Astfel, consultanța fiscală are un loc bine definit în cadrul consultanței de afaceri la modul general (recunoscută inclusiv prin clasele de încadrare CAEN). Iar, din această perspectivă, nu poate fi considerată decât ca fiind discriminatorie și în ultimă instanță abuzivă orice îngrădire a accesului consultanței fiscale la un regim fiscal accesibil unor activități care oferă cel puțin aceleași garanții de independență și substanță economică.

5. Mai mult, suntem în fața unei măsuri care nu poate fi explicată și justificată coerent și plauzibil nici măcar prin nota de fundamentare a proiectului de Ordonanță – ”Microîntreprinderile pot desfășura oricare dintre activitățile ce se regăsesc în Clasificarea activităților din economia națională – CAEN, analizele efectuate din această perspectivă asupra rentabilității activității economice desfășurate și a sarcinii fiscale relevând faptul că persoanele juridice care desfășoară activități din codul M – Activități profesionale, științifice și tehnice, care necesită un înalt grad de pregătire punând la dispoziția beneficiarilor cunoștințe și competențe specializate (cazul consultanței fiscale – nota CCF), reprezintă cel mai mare număr de persoane cu rate ridicate de rentabilitate a activității. Prin urmare, având în vedere aceste împrejurări, se propune limitarea aplicării acestui regim de impozitare pentru persoanele juridice care obțin venituri din consultanță și management în cazul cărora veniturile de asemenea natură nu pot depăși 20% din totalul veniturilor obținute”.

Din această fundamentare, rezultă că motivul exceptării ar fi faptul că activitățile aparținând codului M, profesionale, științifice și tehnice, sunt corespunzătoare unui înalt grad de cunoștințe profesionale și competențe specializate, iar acest lucru le conferă un nivel de rentabilitate mai ridicat, probabil decât media. Dacă acesta este motivul real al exceptării și nu cel al disimulării muncii dependente așa cum am prezentat în ipoteza noastră anterioară, nici în acest caz, soluția corectă și eficientă nu este cea propusă în proiectul de ordonanță, cel puțin din următoarele considerente:

a. Textul propus în proiect folosește expresia „veniturile din consultanță și/sau management” pentru a construi practic această excepție de la aplicarea regimului fiscal de microîntreprindere, condiția fiind aceea ca veniturile din aceste activități să nu depășească 20% din totalul veniturilor, fără să facă însă nicio precizare concretă a codurilor CAEN vizate, lipsind astfel de predictibilitate norma fiscală de exceptare, în condițiile în care, în Clasificația activităților din economia națională există mai multe poziții în care apar aceste două noțiuni. Potrivit normelor legislative, excepțiile sunt de strictă aplicare și astfel, reglementarea lor trebuie făcută cu mare precizie în textele legale. De altfel, acest lucru este realizat corect în cazul propunerii de modificare de la alineatul (2) al aceluiași articol 47.

b. Activitatea de consultanță fiscală se desfășoară în baza autorizării de către societăți, la ONRC, a codului „CAEN 6920 - Activități contabile, audit financiar și consultanță în domeniul fiscal”. Dacă din textul de lege propus s-ar înțelege că veniturile din activități contabile și veniturile din activități de audit financiar sunt compatibile, să spunem așa, cu regimul fiscal al microîntreprinderilor și doar veniturile din consultanță fiscală nu sunt compatibile cu acest regim, atunci reglementarea ar fi discriminatorie chiar în cadrul aceluiași cod CAEN și, mai mult fără nicio justificare prin prisma notei de fundamentare a ordonanței, întrucât toate cele trei activități, pe de o parte sunt corespunzătoare unei profesii liberale reglementate prin lege iar, pe de alta parte, înglobează un nivel înalt de cunoștințe profesionale și specializare și, înregistrează rate de rentabilitate similare sau foarte apropiate. Mai mult, la nivel practic, în această ipoteză este foarte posibilă apariția unor transferuri artificiale ale activității de consultanță fiscală spre celelalte două activități din cadrul aceluiași cod CAEN prin includerea acesteia în facturile reprezentând servicii de contabilitate și, de ce nu, chiar de audit financiar, luând în considerare faptul că, în mare parte consultanții fiscali dețin și calitatea de experți contabili și/sau auditori financiari.

c. De altfel, la nivelul economiei naționale există numeroase alte activități, în afara celor corespunzătoare profesiilor liberale reglementate, care presupun nivele înalte de calificare sau specializare, cheltuieli materiale foarte reduse și care înregistrează rate ridicate de rentabilitate, dar care nu sunt exceptate de la regimul fiscal al microîntreprinderilor prin proiectul de ordonanță. Iată doar câteva exemple: Activitățile din domeniul IT, activități de natură tehnică – de asistență, de mentenanță și chiar unele de reparații, activități de proiectare, arhitectură, activități de evaluare inclusiv a afacerilor, studii de fezabilitate, oportunitate și lista poate continua foarte mult.

În concluzie

Considerăm inoportună și nejustificată orice abordare care nu ține seama de statutul acestei profesii reglementate a consultantului fiscal.

Orice eventuală discriminare a consultantului fiscal ar fi nu doar abuzivă, dar va ajunge să afecteze inclusiv administrația fiscală, eforturile de modernizare ale acesteia.

Dacă Ministerul Finanțelor decide să mențină o prevedere privind excepțiile în cazul activităților de consultanță și management, cu toate că noi o considerăm total nejustificată, având în vedere argumentele prezentate mai sus, apreciem ca obligatorie atât asigurarea clarității și predictibilității reglementării excepțiilor, cât și eliminarea discriminării evidente a unei singure profesii liberale reglementate – aceea de consultant fiscal.

Consecventă în realizarea rolului său de a sprijini conformarea fiscală prin cooperare reală, CCF își manifestă în continuare disponibilitatea pentru dialog real, sub semnul transparenței și parteneriatului, pentru a găsi alături de părțile interesate (administrație și contribuabili) soluții reale, funcționale la problemele structurale ale finanțelor și economiei românești, agravate de contextul dificil la nivel european și global.

Poziția Camerei Consultanților Fiscali privind schimbările anunțate în sistemul de impozitare

În așteptarea momentului când ar putea fi înlocuită cota unică

Un sistem de impozitare nu este, el în sine, nici mai bun, nici mai rău decât altul. Orice judecată se face concret, pe cazuri specifice, ținând cont de efectele, dar și de costurile de aplicare, în baza cărora poți amplifica beneficiile și controla riscurile. Iar un sistem de impozitare nu este, în sine, un panaceu: în niciun caz nu își atinge potențialul dacă nu e ajutat și de alte pârghii pentru a mișca cu adevărat economia.

Aceste enunțuri sunt, de obicei, universal valabile, dar se întâmplă că, la noi, par uitate când pe coridoare politice se pun la cale măsuri fiscale! Măsuri pe care economia reală încearcă apoi să le și pună în practică!

Iată-ne din nou în situația în care ne sunt anunțate schimbări fiscale în aceleași condiții de lipsă de transparență și dezbateri reale. Iar costurile acestei lipse de transparență sunt și mai mari când se întâmplă în momente foarte tensionate pentru economie!

Într-un astfel de moment, Camera Consultanților Fiscali consideră necesar să reafirme că problema nu e trecerea, în sine, la un alt sistem de impozitare, cât ”destabilizarea” unui sistem fără a pune în schimb reformele de substanță așteptate, care să meargă la fondul problemelor, adică la efecte și costuri, la cât și cum colectăm, dar și la politici publice de dezvoltare.

Economia reală are costuri reale!

Nu putem începe o discuție reală și serioasă despre ce trebuie să facem fără un ”screening” al stării de fapt, al costurilor actuale. În calitatea lor de intermediari între interesele plătitorului de taxe, pe de-o parte, și interesele administratorului de taxe, de cealaltă parte, consultanții fiscali sunt primii care pot depune mărturie că fiscalitatea este (mult prea) costisitoare în România!

Vom prezenta mai jos câteva costuri din economia reală care ar trebui să fie mai bine cunoscute pe coridoarele politice unde se discută diverse măsuri.

Pot fi considerate semne statistice care ar trebui să ne spună că poate nu e chiar momentul potrivit să ne aventurăm doar în reforme de formă.

i) Statistic vorbind, nu prea mai e loc de manevre

Mediul de afaceri, incluzând aici contribuabilii-companii – cele care asigură veniturile și ... impozitele pe venit ale contribuabililor persoane fizice – raportează o situație foarte tensionată pe piața muncii.

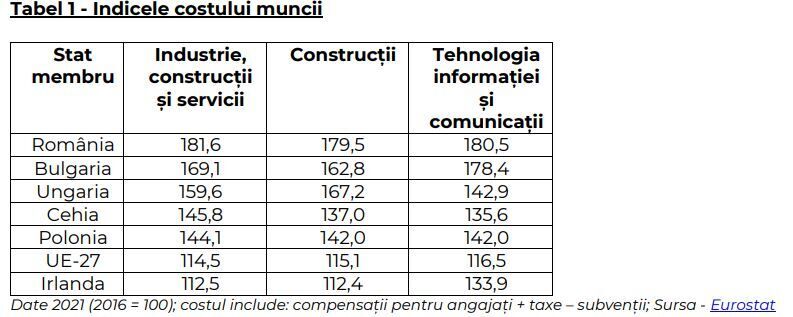

În ultimii cinci ani, la nivelul întregii UE, costul muncii a crescut cel mai mult în România.

Cifrele confirmă percepția generală. Aceasta este imaginea noului normal al lipsei cronice de personal, în care salariile trebuie să recupereze galopant față de Vest. Dacă presiunea era așa mare într-o perioadă în care s-a redus cota „unică” pe unele venituri, au apărut facilitățile în construcții, au continuat facilitățile din ICT, dividendele sunt taxate mai puțin (cum s-ar spune, când cota unică nu e chiar unică!) să ne imaginăm cum va reacționa acum angajatorul român la vestea creșterii costurilor cu fiscalitatea, în condițiile în care trebuie să păstreze cel puțin salariul net, dacă vrea să nu-i plece specialiștii bine pregătiți. Cum va mai fi privit de investitori mitul local al atractivității forței de muncă? Să mai adăugăm aici și incertitudinea unui context regional politico-economico-fiscal, unul total anormal, care deja sperie investițiile!

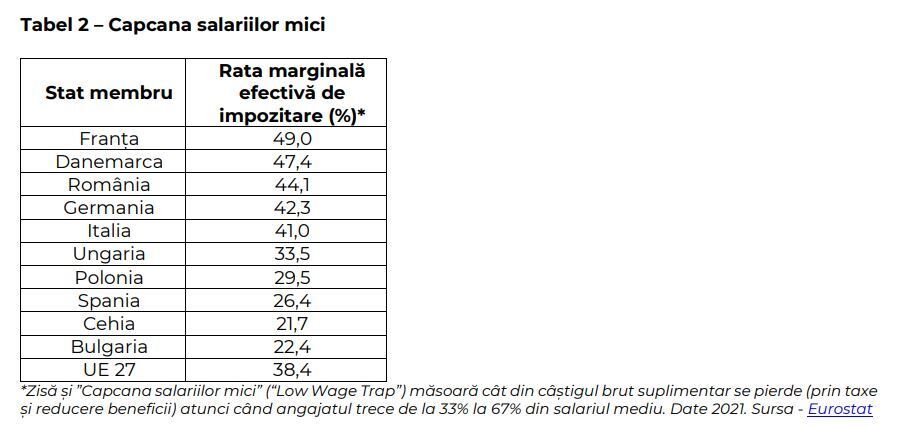

ii) Munca e deja descurajată

Statul ar trebui să fie direct interesat ca angajatul-contribuabil (din mediul privat, cel puțin) să muncească mai cu elan, pentru că acel contribuabil, cel care trece într-o clasă superioară de salarizare (pentru că face ore suplimentare, își îmbunătățește calificarea etc.) plătește impozite și contribuții mai mari și nici nu mai primește diverse beneficii sociale. Totul e ca angajatul să nu-și piardă acest elan prin capcane ascunse. Altfel pierde toată lumea.

Or dacă la noi, în condiții de cotă unică, suntem deja la nivelul țărilor renumite pentru sistemul lor progresiv, nu e îndreptățită percepția că ajungi să muncești mai mult pentru stat? Un stat care, cu toată bunăvoința, nu-ți răspunde cu aceleași servicii precum cel danez, francez, german etc..

iii) Cu ochii pe cel mai sănătos indicator economic

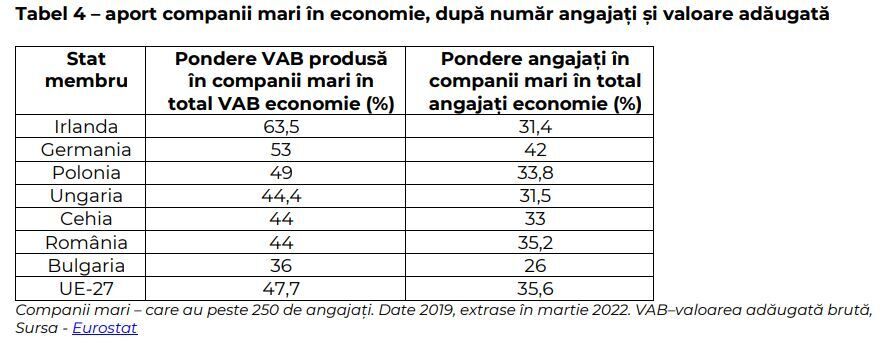

În cei 17 ani de când are o cotă (aproape) unică, România a înregistrat cea mai rapidă creștere a productivității muncii din Europa. Se va spune că nici nu era așa de greu având în vedere baza de plecare. Se va observa însă că Irlanda are cel mai spectaculos salt și asta cel mai probabil nu pentru că ... are printre cele mai progresive impozitări din toată UE! Să ne întrebăm unde e Irlanda, acest centru nodal al investițiilor internaționale (în principal în domeniul hightech), din punct de vedere al politicii de atragere a marilor investiții? Ce cultură pro-business are Irlanda, pentru a aduce valoare adăugată în țară (din care să se plătească impozite la rate de până la 48% pe salariile mari)?

iv) Apropo de valoare adăugată

Acest tabel trebuie văzut ca o invitație de a studia temeinic dacă e momentul oportun să... încercăm o așa-zisă taxă de solidaritate de la companiile mari și încă una pe cifra de afaceri! Să ne uităm, cel puțin, la discuțiile care se poartă chiar în aceste zile într-o economie de talia Germaniei, dacă este oportună supraimpozitarea profiturilor excesive. Și nota bene, sar aplica la profit, la valoare adăugată adusă de acea companie după scăderea costurilor de producție, nu la ceea ce vinde!

Ne întoarcem, așadar, la punctul de plecare - nu există sisteme bune sau rele în sine, există beneficii, există riscuri, mai ales, există costuri specifice, în funcție de particularitățile fiecărei economii și ... culturi fiscale, la nivel de contribuabil-individ, dar și de stat, de administrație.

Înainte să ne întrebăm ”ce fel de sistem?”, poate ar trebui să avem o dezbatere reală pe tema ”ce așteptări avem de la sistemul nostru fiscal?” Nu-i suficient să clamăm – vrem mai mult echilibru social și un buget mai bogat și pentru asta introducem sistemul progresiv!

Ce mesaj vrem să transmitem? Spre exemplu, când Cehia, de altfel unul din statele europene cele mai echilibrate social (raport OECD), a renunțat anul trecut la cota unică de 15% pentru a adăuga o cotă de 23% pe tranșa de venituri anuale peste 68.000 euro, până la urmă clasa politică a vrut să transmită un mesaj de simplificare și chiar de reducere a poverii fiscale, prin schimbarea bazei brute de calcul, dar și prin abolirea taxei de solidaritate de 7% pe veniturile mari.

În SUA, unde de 100 de ani funcționează neîntrerupt un sistem federal de impozitare progresivă a veniturilor individuale (și încă se mai lucrează la rezolvarea discrepanțelor sociale) se înmulțește numărul statelor membre care aleg o cotă unică pentru impozitarea veniturilor la nivel statal, dorind să transmită astfel un mesaj propriu de simplificare a fiscalității. La nivel federal, IRS raportează acum cel mai mare deficit de încasări fiscale ca venind din veniturile individuale neraportate, pe fondul sub-finanțării Administrației Fiscale și a consumului tot mai mare de resurse pentru inspecții complexe, în special la contribuabilii cu venituri mari – raport GAO.

Fiecare administrație caută să dea semnale specifice pentru a transmite mai multă solidaritate față de cei care-i plătesc impozitele și, evident, mai multă fermitate cu cei care nu vor să-i plătească!

O constantă a căutărilor de soluții fiscale la nivel global este aceasta: cum să aduci mai mulți bani la buget cerând mai mult de la ... administrația fiscală! (aici, analiza din ”Caietele de lucru FMI”, 2020). ”Reformele fiscale fundamentale sunt, de obicei acompaniate de reforme ale sistemului de colectare, ale sistemului de impunere a legii fiscale, inclusiv privind penalitățile” (din studiul tehnic ”Reforme de introducere a sistemului progresiv în țările cu sistem de cota unică”, grup de lucru Comisia Europeană, 2019).

Pe scurt, aceasta este direcția pe care o propune CCF, sub deviza ”Conformare fiscală prin cooperare reală”:

1. o politică publică asumată de a trece prin dezbatere publică reala și transparentă, cu toate părțile interesate (asociații ale contribuabililor, mediul economic, profesioniști în fiscalitate, reprezentanți ai aparatului administrativ, cei care pun efectiv legea în aplicare) a oricăror schimbări din domeniul fiscalității;

2. o politică publică asumată de adoptare a celor mai bune practici întâlnite cel puțin la nivel european în relația de parteneriat Administrație-Contribuabil;

3. o politică publică asumată de investiții pentru implementarea cel puțin a reformelor administrative trecute în PNRR! Așa ne vom asigura că avem, cu adevărat, același teren precum competitorii noștri pe o piață comună europeană, în perspectiva apropiată a unei politici fiscale comune.

Aceasta ar fi cu adevărat o revoluție, aceea a modului de abordare a fiscalității, una necesară și așteptată de economia și contribuabilul român. Și, odată aceasta produsă, putem vorbi și de ... schimbări fiscale radicale, dar haideți să vorbim înainte, pe îndelete și abia apoi să le facem.

Dan Manolescu - Președintele CCF

avocatnet.ro

avocatnet.ro