Orice persoană care are în proprietate un teren situat pe teritoriul României datorează anual un impozit, care se achită în contul bugetului local al comunei, oraşului, municipiului sau sectorului (pentru Municipiul Bucureşti) în care este amplasat respectivul teren. În noul Cod fiscal, în vigoare de 1 ianuarie, acest tip de impozit este reglementat într-un capitol distinct, intitulat Impozitul pe teren şi taxa pe teren.

Cum se calculează impozitul pe teren în 2016?

Potrivit art. 465 din actul normativ citat, impozitul pe teren se calculează, ca până acum, luând în calcul suprafața terenului, rangul localităţii în care este amplasat terenul, zona şi categoria de folosinţă a terenului, conform încadrării făcute de consiliul local.

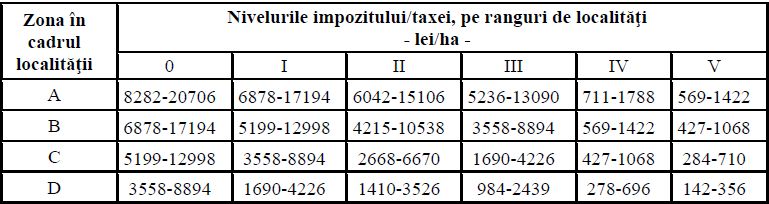

Astfel, în cazul unui teren amplasat în interiorul oraşului (intravilan), înregistrat în registrul agricol la categoria de folosinţă terenuri cu construcţii, precum și terenul înregistrat în registrul agricol la altă categorie de folosinţă decât cea de terenuri cu construcţii în suprafață de până la 400 mp, inclusiv, impozitul pe teren se stabileşte prin înmulţirea suprafeţei terenului, exprimată în hectare, cu suma corespunzătoare prevăzută în următorul tabel:

Prevederile de mai sus au fost completate prin intermediul OUG nr. 50/2015, în vigoare din 3 ianuarie, document potrivit căruia, în cazul unui contribuabil care deţine mai multe terenuri situate în intravilanul aceleiaşi unităţi/subdiviziuni administrativ-teritoriale, suprafaţa de 400 mp se calculează o singură dată, prin însumarea suprafeţelor terenurilor, în ordine descrescătoare.

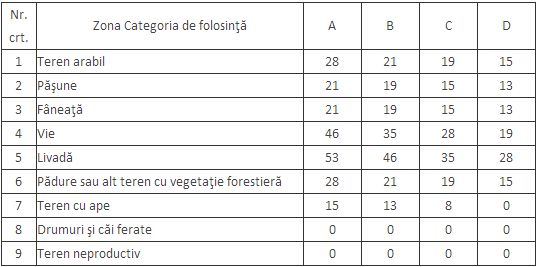

În cazul unui teren amplasat în intravilan, înregistrat în registrul agricol la altă categorie de folosinţă decât cea de terenuri cu construcţii, pentru suprafaţa care depăşeşte 400 mp, impozitul se stabileşte prin înmulţirea suprafeţei terenului, exprimată în hectare, cu suma corespunzătoare prevăzută în tabelul de mai jos:

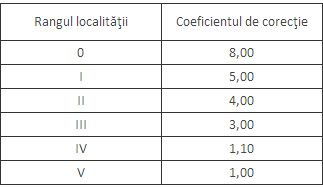

La rândul său, rezultatul obţinut mai sus se înmulţeşte cu un coeficient de corecţie, după cum urmează:

Potrivit legislaţiei în vigoare, rangul localităţii este stabilit astfel:

- rangul 0 - Capitala României, municipiu de importanţă europeană;

- rangul I - municipii de importanţă naţională, cu influenţă potenţială la nivel european;

- rangul II - municipii de importanţă interjudeţeană, judeţeană sau cu rol de echilibru în reţeaua de localităţi;

- rangul III - oraşe;

- rangul IV - sate reşedinţă de comună;

- rangul V - sate componente ale comunelor şi sate aparţinând municipiilor şi oraşelor.

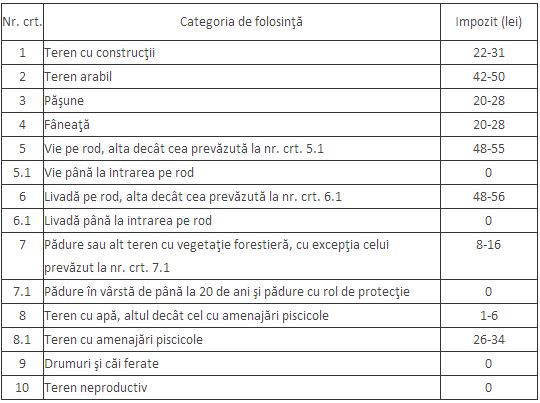

În ceea ce priveşte terenul amplasat în extravilan, adică în afara oraşului, impozitul se stabileşte prin înmulţirea suprafeţei terenului, exprimată în hectare, cu suma corespunzătoare prevăzută în tabelul de mai jos, înmulţită cu acelaşi coeficient de corecţie corespunzător, ca în cazul terenurilor intravilane:

Cine datorează impozitul pe teren şi care este momentul de la care acesta trebuie achitat?

Potrivit legislaţiei în vigoare, impozitul pe teren este datorat, pentru întregul an fiscal, de persoana care are în proprietate terenul la data de 31 decembrie a anului fiscal anterior.

Noul Cod fiscal, ale cărui prevederi au intrat în vigoare la începutul anului, a adus modificări importante în privinţa momentului de la care noul proprietar al unui bun, indiferent că vorbim despre o locuinţă, un teren sau un vehicul, datorează impozitul către bugetul local.

Spre exemplu, o persoană care a cumpărat un teren în luna ianuarie a acestui an va plăti impozitul aferent începând cu 1 ianuarie 2017. Noile reglementări fiscale sunt astfel în avantajul cumpărătorului, cel care va începe să plătească impozitul abia din anul următor celui în care a intrat în posesia terenului. Automat, cei care vând un teren pe parcursul anului în curs vor achita impozitul aferent pentru tot anul 2016, urmând să scape de această obligaţie abia de la anul.

Până la finalul anului trecut, în baza legislaţiei anterioare, pentru un teren în cursul anului, noul proprietar datora impozit începând cu data de întâi a lunii următoare celei în care bunul a fost cumpărat.

Atenţie! În cazul dobândirii unui teren pe parcursul anului, noul proprietar are obligaţia de a depune o declaraţie de impunere, alături de documentele justificative, la direcţiile de taxe şi impozite locale, în termen de 30 de zile de la achiziţie.

În cazul în care încadrarea terenului în funcţie de rangul localităţii şi zonă se modifică în cursul unui an, sau în cursul anului intervine un eveniment care conduce la modificarea impozitului pe teren, impozitul se calculează conform noii situaţii începând cu data de 1 ianuarie a anului următor.

Cine e scutit de la plata impozitului pe teren?

Codul fiscal reglementează, la art. 464, şi situaţiile în care anumite categorii de persoane nu datorează impozit pentru terenurile pe care le deţin, după cum urmează:

- terenurile aflate în proprietatea sau coproprietatea veteranilor de război, a văduvelor de război şi a văduvelor nerecăsătorite ale veteranilor de război;

- terenul aferent clădirii de domiciliu, aflat în proprietatea sau coproprietatea persoanelor prevăzute la art. 1 din Decretul-lege nr. 118/1990, respectiv: persoanele care au fost private de libertate, cele care au avut stabilit domiciliu obligatoriu sau cele strămutate într-o altă localitate;

- terenul aferent clădirii de domiciliu, aflat în proprietatea sau coproprietatea persoanelor cu handicap grav sau accentuat şi a persoanelor încadrate în gradul I de invaliditate, respectiv a reprezentanţilor legali ai minorilor cu handicap grav sau accentuat şi ai minorilor încadraţi în gradul I de invaliditate.

De asemenea, potrivit aceluiaşi articol din Codul fiscal, nu se datorează impozit pentru următoarele terenuri, printre altele:

- terenurile aflate în domeniul privat al statului concesionate, închiriate, date în administrare ori în folosinţă, după caz, instituţiilor publice cu finanţare de la bugetul de stat, utilizate pentru activitatea proprie a acestora;

- terenurile aflate în proprietatea publică sau privată a statului sau a unităţilor administrativ-teritoriale;

- terenurile fundaţiilor înființate prin testament, constituite conform legii, cu scopul de a întreţine, dezvolta şi ajuta instituţii de cultură naţională, precum şi de a susţine acţiuni cu caracter umanitar, social şi cultural;

- terenurile aparţinând cultelor religioase recunoscute oficial şi asociaţiilor religioase;

-

terenurile utilizate de unităţile şi instituţiile de învăţământ de stat, confesional sau particular, autorizate să funcţioneze provizoriu ori

acreditate; - terenurile unităţilor sanitare publice, cu excepţia suprafeţelor folosite pentru activităţi economice;

- terenurile folosite pentru activităţile de apărare împotriva inundaţiilor, gospodărirea apelor, hidrometeorologie etc.;

-

terenurile ocupate de autostrăzi, drumuri europene, drumuri naţionale, drumuri principale administrate de Compania Naţională de

Autostrăzi şi Drumuri Naţionale din România - S.A.; - terenurile Academiei Române și ale fundaţiilor proprii înfiinţate de Academia Română;

- terenurile instituţiilor sau unităţilor care funcţionează sub coordonarea Ministerului Educaţiei și Cercetării Științifice sau a Ministerului Tineretului şi Sportului, cu excepţia celor folosite folosite pentru activităţi economice.

Cine plăteşte integral impozitul până la 31 martie beneficiază de o reducere

La fel ca până acum, impozitul pe teren se plăteşte în două tranşe egale, până la datele de 31 martie şi 30 septembrie, inclusiv, la direcţiile de specialitate ale primăriilor. Totuşi, contribuabilii care plătesc impozitele pentru întreg anul până la 31 martie beneficiază de o bonificaţie de până la 10%, stabilită prin hotărâre a consiliului local. La nivelul municipiului Bucureşti, această atribuţie revine Consiliului General al Municipiului Bucureşti.

De asemenea, în baza prevederilor Codului fiscal, impozitul pe teren, datorat aceluiaşi buget local de către contribuabili, persoane fizice şi juridice, de până la 50 lei inclusiv, se plăteşte integral până la primul termen de plată.

Sinteză

|

|

|

avocatnet.ro

avocatnet.ro

Comentarii articol (11)