Dezvoltarea concurenței, oportunitățile ivite pe piață, dar și necesitățile interne pot determina firmelor să caute, în lipsa fondurilor proprii, alternative de finanțare pentru achiziția de utilaje, echipamente, clădiri sau autovehicule.

În cazul achiziției unui bun prin intermediul unui credit bancar, cel împrumutat devine de la bun început proprietarul bunului. Spre deosebire de această situație, bunul achiziționat prin intermediul unui contract de leasing se află în proprietatea societății de leasing, utilizatorul având posibilitatea de a-l achiziționa doar la finalul perioadei contractuale.

Iată principalele diferențe existente între un contract de leasing financiar și unui operațional.

Dincolo de aceste aspecte, principalul avantaj al unui contract de leasing îl reprezintă flexibilitatea mai mare a societății de leasing. Utilizatorul poate opta pentru plata unui avans, dar și pentru păstarrea unei anumite valori din valoarea de achiziție a bunului la finalul perioadei contractuale (rată reziduală).

Suma finanțată de către societatea de leasing reprezintă, în acest caz, suma rămasă după stabilirea avansului și a ratei reziduale și va fi plătită eșalonat, pe întreaga durată agreată de către cele două părți contractuale.

Valoarea reziduală a bunului este stabilită de către cele două părți, fără a exista o impunere legală. Valoarea reziduală va fi stabilită prin negociere, iar transferul dreptului de proprietate (în cazul contractului de leasing financiar) se face doar după plata acesteia.

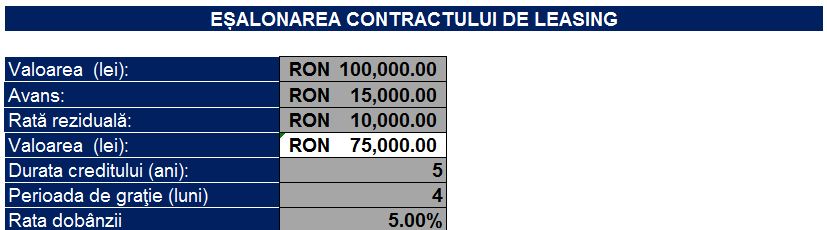

Pentru exemplificarea eșalonării ratelor de leasing și a celorlalte costuri asociate contractului, vom presupune că valoarea de achiziție a echipamentului este de 100.000 de lei. Din această sumă, utilizatorul va achita un avans de 15.000 de lei, iar părțile au stabilit totodată o rată reziduală de 10.000 de lei. Astfel, suma finanțată de către firma de leasing va fi de 75.000 de lei.

În ipotezele de mai sus, la finalul celor cinci ani se va achita o dobândă de aproximativ 9.838 de lei, luând în calcul ipotezele de lucru prezentate anterior și disponibile și în cadrul aplicației de la finalul articolului.

Astfel, scadențarul pentru primele 12 luni va arăta în acest fel:

Graficul de rambursare prezentat în acest articol și care poate fi descărcat gratuit de mai jos este realizat pentru raportarea la situaţii standard şi nu este adaptat tuturor cazurilor particulare în care firma de leasing poate aplica diverse alte comisioane. Folosește exemplul doar ca model și nu lua decizii economice doar pe baza acestuia, înainte de a discuta cu firma de leasing și de a obține un scadențar adaptat cazului tău particular.

avocatnet.ro

avocatnet.ro

Comentarii articol (0)